Růst cen bytů a pozvolný nárůst úrokových sazeb mají za důsledek prudké zhoršování dosažitelnosti vlastního bydlení ve většině regionů ČR. Zatímco loni v prvním čtvrtletí bylo možné průměrný byt pořídit za 2,11 milionu Kč, letos ve stejném období lidé zaplatili o 280 000 Kč více (průměrná cena činí 2,39 milionu Kč). V procentuálním vyjádření stouply ceny meziročně o 13 procent.

TIP: Využijte porovnání hypoték on-line!

Druhým faktorem, který se negativně promítá do zvýšených nákladů na pořízení bydlení, je růst úrokových sazeb. Oproti loňskému 1. čtvrtletí jsme na tom sice ještě stále o něco lépe (průměrná nabídková sazba tehdy činila 2,09 %), ale od úrokových minim dosažených v září 2016 (1,85 %) jsme se přece jen už celkem dost vzdálili. Průměr za první čtvrtletí 2017 činí 2,04 %.

- Zájem o hypotéky je rekordní. Nízké sazby je možné rezervovat i 2 roky dopředu

- Hypotéky maximálně na 90 % ceny nemovitosti. Co na to úrokové sazby?

Jaký je rozdíl v měsíční splátce loni a letos ilustruje následující tabulka. Abychom však měli obrázek o dostupnosti bydlení kompletní, je potřeba se podívat také na příjmy českých domácností.

| 1Q 2016 | 1Q 2017 | |

|---|---|---|

| Průměrná cena | 2 110 000 Kč | 2 390 000 Kč |

| Průměrná úroková sazba | 2,09 % | 2,04 % |

| Doba splatnosti | 20 let | 20 let |

| Měsíční splátka | 10 764 Kč | 12 136 Kč |

| Rozdíl | 1372 Kč |

Obrat v dostupnosti bydlení dirigují ceny nemovitostí

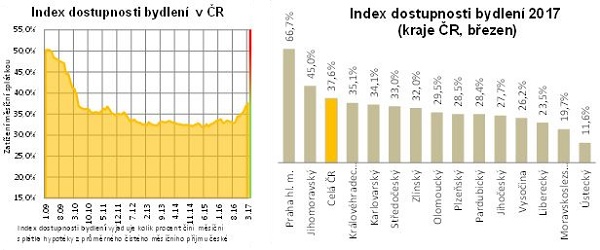

Index dostupnosti bydlení (IDB), který krom úrokových sazeb a cen bytů zohledňuje právě i vývoj příjmu českých domácností, v prvním čtvrtletí dosáhl hodnoty 36,7 % (v samotném březnu 37,6 %). Jinými slovy: Průměrná česká domácnost vynaloží na splátku hypotéky, jejíž výše by odpovídala průměrné ceně bytů (2,39 mil. Kč) zhruba 37 % svých čistých měsíčních příjmů. V následujícím grafu je vidět vývoj hodnoty indexu v uplynulých 7 letech. Z grafu je jasně patrné, že situace není zdaleka tak hrozná, jako dejme tomu v roce 2009, nicméně určité obavy budí rychlé tempo růstu a fakt, že ve dvou regionech již index překročil 40 procent a v Praze dokonce směřuje k 70% hranici.

Index dostupnosti bydlení

„Na trhu vidíme jasný obrat trendu dosažitelnosti vlastního bydlení. Bodem zlomu bylo loňské září, kdy se zastavil pokles úrokových sazeb hypoték. Následující měsíc index skokově povyrostl o více než 1 procentní bod a nyní už je o 4 body výše,“ říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti financování bydlení.

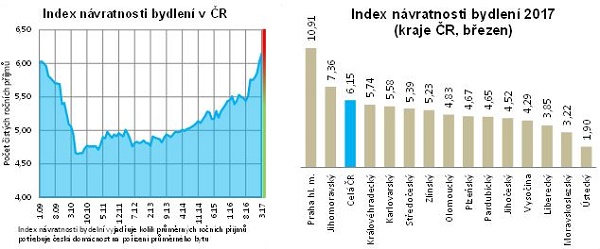

Pokud se však podíváme na data podrobněji, zjistíme, že skutečný obrat nastal zhruba v polovině roku 2013, kdy začaly byty růst výrazně rychleji než příjmy českých domácností. Ještě lépe je to vidět na indexu návratnosti bydlení, který počítá, kolik čistých ročních příjmů by česká domácnost potřebovala na pořízení bytu o průměrné ceně.

Index návratnosti bydlení na 7letém maximu

Index návratnosti bydlení v březnu dosáhl 6,15 násobku čistého ročního příjmu, čímž překonal dosavadní maximum z ledna 2009. Tehdy měl index hodnotu 6,03 násobku.

Index návratnosti bydlení

„Aktuální čísla dokládají, jak je finančně náročné pořízení vlastního bydlení. A že se situace nezlepšuje, ba naopak. Od dubna letošního roku navíc začíná platit doporučení ČNB, které znemožňuje bankám financovat celou pořizovací cenu nemovitosti. Člověk, který si chce nyní pořídit vlastní bydlení, musí počítat s tím, že hypotékou bude moci financovat pouze 90 % zástavní hodnoty nemovitosti. Zbývající část musí doplatit ze svého nebo si na ni půjčit jinde,“ uzavírá Libor Ostatek.

Zdroj: GOLEM FINANCE, RealityČechy.cz, Český statistický úřad

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem