Štítek sleva na poplatníka

Sleva na poplatníka je daňová sleva. Je to částka, kterou si můžete ve vašem daňovém přiznání odečíst od daně z příjmů. U zaměstnanců stačí podepsat Prohlášení k dani a můžete si odečíst daňové slevy a daňové zvýhodnění, případně daňový bonus na děti. Aktuální výši daňových slev a zvýhodnění si ověřte v našem přehledu.

Související obsah

- Daň z příjmů fyzických osob - poplatník, předmět daně, základ daně a osvobození od daně

- 2025: Formulář prohlášení poplatníka a potvrzení pro druhého zaměstnavatele

- Mzdová kalkulačka 2025: rychlý výpočet čisté mzdy

- Mzdová kalkulačka 2023: rychlý výpočet čisté mzdy

- Mzdová kalkulačka 2025: rychlý výpočet čisté mzdy

- Mzdová kalkulačka 2026: rychlý výpočet čisté mzdy

- Daň z příjmů fyzických osob - roční zúčtování, slevy na dani, daňový bonus, odečitatelné položky

- Mzdová kalkulačka: výpočet čisté mzdy 2024

- Daň z příjmů fyzických osob

Související štítky

Související zprávy

-

Piráti navrhují navýšit rodičovský příspěvek o 70 000 Kč, sjednotit daňové zvýhodnění na děti a nižší daně pro zaměstnance

Piráti zveřejnili návrh zákona, který má posílit finanční jistotu rodin. Navrhují zvýšení rodičovského příspěvku na 420 tisíc korun, sjednocení daňového zvýhodnění na první a druhé dítě a také zvýšení základní slevy na poplatníka.

-

10 zajímavostí při výpočtu čisté mzdy: co vám může nečekaně snížit mzdu?

Hrubá mzda a čistá mzda zaměstnance se liší o přímé daně placené zaměstnancem, tedy daň z příjmu, sociální pojištění a zdravotní pojištění. Podívejme se na vybrané zajímavosti ohledně výpočtu čisté mzdy.

-

Které sliby Fialova vláda splnila a na které byly sliby-chyby?

[ANALÝZA] Mandát Fialovy vlády se blíží ke konci. Podívali jsme se na to, které daňové a podnikatelské sliby z programového prohlášení splnila a na které naopak nedošlo.

-

Kdy můžete u zaměstnavatele podepsat prohlášení k dani a jak to ovlivní zdanění?

Při výpočtu daně z příjmu mohou zaměstnanci uplatňovat daňové slevy, vždy však pouze za předpokladu podepsaného prohlášení k dani u zaměstnavatele. Za jakých podmínek je možné prohlášení k dani podepsat? Jak je to u zkráceného úvazku nebo zaměstnání na pracovní dohody?

-

Termín daňového přiznání je tu, na jakou přílohu nezapomenout?

Termín daňového přiznání je tu a pro využití některých slev na dani je potřeba doložit některé přílohy. Jaké slevy se neobejdou bez doložení příloh?

-

Nulová daň z příjmů solidní důchod neohrozí, hlídejte si odvody na pojištění

Někteří zaměstnanci neplatí dlouhodobě ze své mzdy daň z příjmů, a přesto mají následně nadprůměrný důchod. Jak je to možné? Podívejme se na praktické výpočty.

-

Jaké zaplatíte daně při podnikání v invalidním důchodu v roce 2025

Příjemci invalidního důchodu mohou vykonávat samostatnou výdělečnou činnost. Jaká daňová pravidla platí pro podnikající invalidní důchodce v roce 2025? Podívejme se na praktické příklady.

-

Dvě skončily, jedna se omezila. Jaké daňové slevy letos v přiznání nevyužijete?

Vláda v průběhu posledních pár let zrušila hned několik daňových slev. Pojďme se podívat, jaké to jsou a kolik jste díky nim mohli ušetřit na daních.

-

Roční zúčtování daně podepište do konce týdne. Co přinést do účtárny?

Zaměstnancům většinou zpracovává roční zúčtování daně účtárna jejich zaměstnavatele. Co do ní doručit pro uplatnění všech slev a odčitatelných položek?

-

Jak sníží sleva na manželku daň z příjmů za rok 2024

V případě splnění zákonných podmínek snižuje sleva na manželku (manžela) výrazně roční daňovou povinnost. Slevu na manželku však není možné, na rozdíl od slevy na poplatníka, uplatňovat během roku, ale vždy až za celý rok v ročním zúčtování daně nebo v daňovém přiznání. Kdo má nárok na slevu na manželku (manžela) za rok 2024 a jak je vysoká? Podívejme se na praktické příklady.

-

Sleva na poplatníka je tu pro všechny lidi s příjmy, ne všichni ji však mohou využít

Sleva na poplatníka snižuje přímo vypočtenou daň z příjmů. Za celý kalendářní rok 2024 i pro rok 2025 činí 30 480 Kč. Zaměstnanci uplatňují při výpočtu měsíční čisté mzdy slevu na poplatníka v částce 2570 Kč. Sleva na poplatníka je ve všech případech stejně vysoká. Ve kterých případech nelze slevu na poplatníka uplatnit?

-

Daně za rok 2024: daňový přeplatek zaměstnanců v osmi častých příkladech

Za většinu zaměstnanců provádí zaměstnavatel roční zúčtování daně. Často vzniká zaměstnancům nárok na daňový přeplatek, který obdrží následně ve své výplatě. Kteří zaměstnanci se mohou těšit na daňový přeplatek?

-

Konec vysokým daňovým přeplatkům. Někteří zaměstnanci už je nedostanou

Někteří zaměstnanci obdrželi za rok 2023 poměrně vysoké daňové přeplatky a za rok 2024 je již neobdrží. Proč tomu tak je? Podívejme se na praktické příklady.

-

Rozdíl ve zdanění nízké a vysoké mzdy v ČR zůstává malý, zvětší ho jen slevy na děti

Osmdesát procent zaměstnanců pobírá v Česku mzdu v rozmezí 21 tisíc až 76 tisíc korun. Rozdíl v celkové míře zdanění u těchto mezd je přitom velmi nízký, jak si vypočítáme a vysvětlíme důvody na praktických příkladech. Hlavním důvodem pro rozdílné zdanění je tak hlavně uplatňování daňového zvýhodnění na děti.

-

Zaměstnanci a daně: roční zúčtování a slevy

Na základě prováděného ročního zúčtování daně z příjmů vzniká mnohým zaměstnancům nárok na daňovou vratku. Podívejme se na přehled daňových slev, zvýhodnění a odečitatelných položek, které můžete uplatnit.

-

Zdanění milionové mzdy v ČR se během let stále snižuje

Zaměstnanci s vysokou roční hrubou mzdou platí v posledních dvou dekádách v Česku stále méně peněz na dani z příjmů fyzických osob. Důvody jsou zejména dva: zrušení progresivního zdanění a zrušení superhrubé mzdy. Daň z příjmů při milionové roční mzdě během let poklesla o téměř 110 tisíc korun. Podívejme se na praktické výpočty.

-

Změnami v daních za poslední roky nejvíc ušetřili lidé s vyššími příjmy

Daňová legislativa se během let vyvíjí, přičemž některé změny jsou pro daňové poplatníky příznivé a jiné nikoliv. Podívejme se na sedm vybraných daňových změn v čase, které snížily poplatníkům daňovou povinnost. Nejvíce na daních ušetřili občané s vysokými příjmy.

-

Tisícovka na váš účet stojí zaměstnavatele v Česku 1689 Kč. Jak je to jinde v EU?

Základní mzdovou položkou pro zaměstnavatele jsou mzdové náklady, pro zaměstnance částka obdržená na účet, tedy čistá mzda. V Česku činí průměrné mzdové náklady necelých 59 tisíc korun a průměrná čistá mzda necelých 35 tisíc korun. Každá tisícikoruna poslaná na účet zaměstnance stojí zaměstnavatele v ČR skoro 1700 Kč. Jak vysoké je zdanění práce v ostatních zemích EU?

-

Jak se počítá daňový přeplatek při odchodu do důchodu během roku

V případě odchodu do řádného starobního důchodu nebo předčasného důchodu v průběhu letošního roku vznikne většině občanů nárok na daňový přeplatek. Kdo daňový přeplatek neobdrží? Jak vysoký daňový přeplatek může být? Podívejme se na praktické příklady.

-

Co udělá nezaměstnanost během roku s nárokem na daňový přeplatek

I krátkodobá jednoměsíční či dvouměsíční nezaměstnanost je důvodem pro nárok na daňový přeplatek. Z důvodu nezaměstnanosti obdrží daňový přeplatek i zaměstnanci, kteří během roku neplatí žádnou daň a dostávají daňový bonus. Podívejme se na praktické příklady.

-

Daňová sleva náleží i při čerpání mateřské po část roku

Zaměstnané maminky, které nastoupily nebo nastoupí na mateřskou v průběhu letošního roku, budou mít nárok na roční daňový přeplatek. Podívejme se v praktických příkladech, jak může být vysoký.

-

Důchod versus mzda: jak vychází jejich porovnání?

Z průměrné mzdy se odvádí daň z příjmů, sociální pojištění a zdravotní pojištění. Z průměrného důchodu se žádné daně neplatí. Výši důchodu je vhodné porovnávat s čistou mzdou. Jak je tedy aktuálně průměrný důchod vysoký v porovnání s průměrnou mzdou?

-

Pracovní smlouva na brigádu: jaké jsou rozdíly mezi DPP a DPČ

Studenti k přivýdělku často využívají dohodu o pracovní činnosti nebo dohodu o provedení práce. Jaké jsou podmínky různých forem krátkodobého zaměstnání, jaké výhody mohou studenti čerpat a jak získat zpět odvedenou daň? Spočítejte si čistý příjem z DPP a DPČ, abyste na daních za brigádu zaplatili co nejméně.

-

Chtěli byste zpátky společné zdanění manželů? Komu by se vyplatilo v roce 2024

Společné zdanění manželů fungovalo před lety jako daňový institut, díky kterému mnohé rodiny ušetřily na dani z příjmů. Jak společné zdanění manželů fungovalo? Kterým rodinám by se vyplatilo v roce 2024?

-

9 omylů ohledně důchodového věku

V současné době odchází penzisté do důchodu výrazně později než jejich rodiče, a dnešní čtyřicátníci budou odcházet do penze ještě později. V praxi ohledně důchodového věku panují určité nejasnosti, podívejme se na devět vybraných.

-

Co vědět o invalidním důchodu v příkladech

V Česku jsou vypláceny invalidní důchody prvního, druhého a třetího stupně. Jaké v praxi panují ohledně pobírání invalidních důchodů omyly? Podívejme se na praktické příklady.

-

Sleva na manželku nebo manžela pětkrát jinak

Za kalendářní rok 2023 je možné v ročním zúčtování daně nebo v daňovém přiznání uplatnit daňovou slevu na manželku či manžela, pokud měli vlastní rozhodné příjmy do limitu. Daňový dopad však může být odlišný podle konkrétní životní situace, podívejme se na praktické příklady.

-

Jaké je zdanění práce na dohodu v roce 2024?

Jaké změny přináší rok 2024 pro pracovníky na dohodu o provedení práce či dohodu o pracovní činnosti? Jak se bude danit práce na dohodu v roce 2024 v případě studenta, důchodce, OBZP či brigádníka bez dalšího zaměstnání?

-

Proč není zdanění práce nejvyšší u zaměstnanců s nadstandardními příjmy?

Česko patří mezi země s nízkými rozdíly ve zdanění práce v závislosti na výši hrubé mzdy. Zdanění u nadstandardních mezd je v Česku příznivé. Podívejme se na praktické příklady.

-

Co se kvůli ozdravnému balíčku změní u daňových slev

Konsolidační balíček prošel Poslaneckou sněmovnou a míří do Senátu. Bude se zdražovat a mnohým také zůstane kvůli daním méně peněz. Co se změní?

-

Kdo nevyužije daňovou slevu na poplatníka?

Daňovou povinnost snižuje sleva na poplatníka. Zaměstnanci uplatňují tuto slevu v měsíční v částce 2570 Kč a OSVČ jednou za rok ve výši 30 840 Kč. Kdy se však sleva na poplatníka nevyužije v plném rozsahu? A kdy není na slevu na poplatníka nárok?

-

Kdy obdrží předčasní důchodci daňovou vratku?

Z důvodu prodlužujícího se důchodového věku stoupá obliba předčasného důchodu. Přestože je výdělečná činnost předčasných důchodců legislativou omezena, může jim vzniknout nárok na daňový přeplatek. Podívejme se v praktických příkladech, kdy předčasným důchodcům vzniká nárok na daňovou vratku za rok 2023.

-

Zvýšení příjmu zaměstnance o 1000 Kč a různé zdanění v příkladech

V případě zvýšení hrubé mzdy nebo hrubé odměny o 1000 Kč se zvýší čistá mzda zaměstnance o rozdílnou částku. Podívejme se v praktických příkladech, kdy je zdanění nulové a kdy dosahuje 34 %.

-

Osm omylů pracujících důchodců

Obliba práce v důchodovém věku stoupá. Penzisté mohou pobírat starobní důchod a mzdu současně. Jaká pravidla platí pro práci v důchodu? Podívejme se na vybrané praktické nejasnosti.

-

Starobní důchodci a daně za rok 2022 v příkladech

V řádném důchodovém věku je možné mít libovolně vysoké příjmy. Jak se odlišují daňové povinnosti starobních důchodců, si ukážeme v několika příkladech.

-

Pět případů, kdy zaměstnanec obdrží daňový přeplatek

Zaměstnanci, kteří požádali zaměstnavatele o provedení ročního zúčtování daně, se mohou mnohdy těšit na vratku daně v řádech tisícikorun. Podívejme se na pět vybraných případů, kdy zaměstnanec obdrží daňový přeplatek.

-

O kolik se vám v roce 2023 kvůli nižším daním zvýší mzda?

Rok 2023 nepřináší řadu daňových změn, které se promítnou ve vaší mzdě. O kolik se vám může zvýšit vaše mzda? Kdy se vám mzda může snížit? Vypočítejte si, jak se vám změní mzda v roce 2023.

-

Sleva na dani na poplatníka se nemění, jak ovlivňuje vaši mzdu?

Sleva na dani na poplatníka od roku 2021 vzrostla na 27 840 Kč ročně. V roce 2022 vzrostla o další 3000 Kč. Kdy ji budete moci uplatnit? A co pro to musíte udělat?

-

Jak bude vypadat základní daňová sleva na poplatníka v roce 2023?

Základní daňová sleva na poplatníka v posledních letech neustále rostla. Dočkáme se růstu i v roce 2023?

-

8 důchodových novinek roku 2023

Legislativní změny mají dopad i na současné a budoucí důchodce. S jakými změnami mohou počítat příjemci starobního důchodu, žadatelé o starobní důchod v roce 2023 nebo pracující penzisté?

-

Proč nepracovat na „procenta“?

Někteří penzisté stojí při dosažení řádného důchodového věku před rozhodnutím, zdali pracovat při pobírání důchodu, nebo odejít do penze později a mít vyšší důchod z důvodu práce na procenta. Která varianta je výhodnější?

-

6 příkladů, kdy využijete slevu na dani na poplatníka

Daň z příjmu fyzických osob snižuje sleva na poplatníka, která je v letošním roce o 250 Kč měsíčně vyšší než v loňském roce. Podívejme se v několika praktických příkladech, jak sleva na poplatníka ovlivňuje daňové zatížení zaměstnance.

-

Co je dobré vědět o slevě na poplatníka?

V roce 2022 je základní daňová sleva na poplatníka vyšší než v roce 2021. Jak uplatňují slevu na poplatníka zaměstnanci a jak OSVČ? Jak je to v případě práce pro dva zaměstnavatele současně?

-

Kdo může uplatnit slevu na studenta v daňovém přiznání za rok 2021?

Studujete a při práci si přivyděláváte? Kdy jako pracující student musíte odevzdat daňové přiznání? A do kdy je možné uplatnit daňovou slevu na studenta a za jakých okolností?

-

Nejdůležitější daňové a mzdové změny v roce 2022

Nástup roku 2022 s sebou nese řadu změn, které se projeví v daních, ale i čisté mzdě zaměstnanců. O jaké změny se nejvíce jedná a které se vám v podstatě nevyhnou?

-

Co přinesl rok 2021 pro naše peněženky?

Jaké změny přinesl rok 2021? Co bylo schváleno a jaké novoty pocítíme i letos ve svých peněženkách? Přečtěte si přehled toho nejzásadnějšího z oblasti inflace,bydlení a daní.

-

Nejdůležitější letošní legislativní změny pro zaměstnavatele

Krátké ohlédnutí za rokem 2021 aneb čím vším si zaměstnavatelé museli během uplynutého roku projít. Nebylo toho málo, některé změny byly rozhodně přínosné.

-

Kdo by ušetřil na společném zdanění manželů?

Za roky 2005, 2006 a 2007 bylo možné v Česku podat společné zdanění manželů. Jak se v takovém případě vypočítávala daň z příjmu fyzických osob? Podívejme se v praktických příkladech, komu by společné zdanění přineslo daňovou úsporu za rok 2021?

-

7 daňových čísel pro výdělečné penzisty

Mnozí penzisté mají ke svému důchodu další příjmy. V řádném důchodovém věku je možné mít libovolně vysoké příjmy ze zaměstnání či podnikání. Podívejme se na vybraných 7 důležitých daňově čísel.

-

Co je dobré vědět o základní daňové slevě?

Základní daňová sleva na poplatníka činí 27 840 Kč, měsíčně tedy 2 320 Kč. Kdo má na tuto daňovou slevu nárok? Jak snižuje daňovou povinnost?

-

Zaměstnání v důchodu v příkladech

Ohledně zaměstnání v penzi panují v praxi nejasnosti. Podívejme se na vybrané příklady, za jakých legislativních a daňových podmínek je možné v důchodu pracovat.

-

Výkon vedlejší samostatné výdělečné činnosti v příkladech

Zaměstnanci, penzisté nebo studenti přivydělávající si samostatnou výdělečnou činností vykonávají vedlejší samostatnou výdělečnou činnost. Jaký to má vliv na výpočet daně z příjmu, sociálního a zdravotního pojištění?

-

Odchod do důchodu během roku a daně

Většině starobních důchodců, kteří odešli v průběhu roku 2021 do starobního důchodu, vznikne nárok na daňovou vratku. V jaké výši? Kdy naopak na daňovou vratku nárok nevznikne? Podívejme se na praktické příklady.

-

Kolik si lze přivydělat na úřadu práce?

I lidé v evidenci na úřadu práce si mohou při splnění zákonných podmínek přivydělat. V letošním roce maximálně 7 600 Kč měsíčně, přičemž po dobu výdělku jim nenáleží podpora v nezaměstnanosti. Jak je to s daňovými platbami?

-

Jaké jsou změny ve slevách na dani? Kdy budou zvýšeny daňové slevy?

Jak se budou vyvíjet slevy na dani? Kterou slevu na dani chtějí zrušit a kdy naposled daňové slevy rostly?

-

Jaké výhody má příjem z pronájmu nemovitosti?

Investice do nemovitosti za účelem jejího pronájmu je zajímavá, řada občanů chápe pořízení druhé nemovitosti i jako formu zajištění na penzi. Podívejme se na vybrané výhody, které příjem z nájmu přináší.

-

Na co myslet při výdělku u práce na dohodu?

Léto je v plném proudu a řada studentů si přivydělává formou brigád. Víte ale, jak je to u nich s výplatou, pojištěním a růžovým prohlášením poplatníka?

-

Chyby při práci na dohodu o provedení práce

Na dohodu o provedení práce si v letních měsících přivydělávají nejenom studenti nebo penzisté, ale i někteří zaměstnanci. Na jaké chyby si dát pozor, ať není zdanění zbytečně vyšší a příjem nižší?

-

Sleva na poplatníka v příkladech

Měsíční daňová sleva na poplatníka je v letošním roce o 250 Kč vyšší než v roce 2020. Podívejme se v osmi příkladech, jak se v praxi liší uplatňování slevy na poplatníka.

-

Sleva na poplatníka v příkladech

Měsíční daňová sleva na poplatníka je v letošním roce o 250 Kč vyšší než v roce 2020. Podívejme se v osmi příkladech, jak se v praxi liší uplatňování slevy na poplatníka.

-

Jak je to s daňovou slevou na EET v době, kdy je elektronická evidence tržeb pozastavená?

Konec jedné prodloužené lhůty pro odevzdávání daňového přiznání dnes končí. Možná pro vás byla dříve povinná elektronická evidence tržeb, která je však nyní pozastavená. Můžete si však slevu na EET odečíst z daní?

-

Zrušení stropu u daňového bonusu: Kdo dostane více peněz?

Máte děti a díky tomu jako zaměstnanec měsíčně využíváte daňové zvýhodnění? Anebo jste OSVČ a slevu na dítě uplatňujete jednou ročně? V roce 2021 dochází ke změnám v oblasti daňového bonusu. Změní se pro vás něco?

-

Jak to mají invalidní důchodci s platbou sociálního pojištění?

Byli jste posudkovým lékařem shledáni invalidními a vznikl vám tak nárok na výplatu invalidního důchodu? Jak to budete mít s hrazením sociálního pojištění? Platí jej za vás stát, musíte jej doplácet sami anebo půjde o vyloučenou dobu pojištění?

-

Podnikající invalidní důchodci a daně za rok 2020

Přiznání invalidního důchodu neznamená, že člověk nemůže být již výdělečně aktivní. Pro invalidní důchodce je z mnoha důvodů výhodné, když během pobírání invalidního důchodu vykonávají samostatnou výdělečnou činnost. Co je dobré vědět o daňových záležitostech?

-

Srovnání výše daňového bonusu u mzdy v roce 2020 a 2021

Díky daňovému balíčku Ministerstva financí dochází od roku 2021 ke zrušení stropu u daňového bonusu, díky čemuž si polepší především některé rodiny s více dětmi anebo ty se zdravotně postiženými dětmi. Rozdílnou výši bonusu však ovlivňuje i zrušení superhrubé mzdy nebo zvýšení slevy na poplatníka. Kdo si oproti roku 2020 přijde v roce 2021 na více peněz?

-

5 příkladů, kdy obdrží nezaměstnaní daňovou vratku

Někteří občané se ocitli koncem letošního roku dočasně na úřadu práce, řadě z nich však vznikne nárok na daňovou vratku za rok 2020. Jak je to možné? Podívejme se na praktické příklady.

-

Kolik stojí zaměstnavatele každá tisícovka zaměstnance?

Každá tisícikoruna, kterou obdrží zaměstnanec pracující za průměrnou mzdu na svůj bankovní účet, stojí zaměstnavatele téměř 1 800 Kč. Důvodem jsou vysoké odvody zaměstnavatele za zaměstnance na povinném pojistném.

-

Sleva na poplatníka v příkladech

Nárok na základní daňovou slevu mají všichni daňoví poplatníci. Jak je to s uplatněním slevy při příjmech po část roku? Jak se uplatňuje sleva při práci pro dva zaměstnavatele současně?

-

Co dělat, když jste zapomněli uplatnit daňovou slevu nebo odpočet?

Stane se to občas každému. Na něco zapomenete. A když si vzpomenete, tak to rychle napravíte. Když zapomenete na něco v daňovém přiznání, tak vás to většinou stojí peníze. Jak to napravit? A jak to napravit, když už je dávno po termínu?

-

Změny ve slevách na dani v daňovém přiznání za rok 2019

Vyplňujete daňové přiznání za rok 2019? Jaké si můžete uplatnit daňové slevy? A jaké jsou změny oproti roku 2018?

-

Jak je to s daňovou slevou na EET v daňovém přiznání za rok 2019?

Byli jste v loňském roce povinni vést elektronickou evidenci tržeb neboli EET? Letos si díky tomu můžete snížit daňovou povinnost. Netýká se to však všech.

-

Kdy dostanete sraženou daň z brigády zpět?

Při přivýdělku na dohodu o provedení práce během prázdnin je možné v některých případech dostat strhnutou srážkovou daň z odměny zpět. Podívejme se na praktické příklady.

-

Ztrácí daňové slevy na významu? Budou zrušeny?

Díky slevám na dani ušetří lidé ročně přibližně 300 miliard korun na daních. Ovšem jejich výše se nemění a oproti rostoucím cenám a mzdám klesá jejich význam. Jak se daňové slevy vyvíjely a jakou část průměrné mzdy tvořily? Jaká je jejich budoucnost?

-

Kdo bude mít v roce 2020 vyšší důchod než mzdu?

Výpočet důchodu v Česku je výhodný zejména pro lidi s podprůměrnými příjmy. V praxi tak mají někteří žadatelé o důchod následný starobní důchod vyšší než dosahovanou mzdu před odchodem do penze. Podívejme se na praktické výpočty v roce 2020.

-

Zruší se daňová sleva na manžela/ku?

Slevu na dani na manžela/ku nejspíše čekají změny. Bude zrušena? Kdo ji chce zrušit? ANO či ČSSD? A jak se vyvíjela výše této slevy na dani?

-

Paušální daň pro OSVČ: metla na podnikatele či jejich berlička?

O paušální dani pro drobné podnikatele se hovoří již několik let. Kdy se plánuje její zavedení? Koho se bude týkat? A jakou bude mít výši?

-

Školkovné na děti nás nevytrhne, vymíráme

Pokud máte děti ve školce, můžete uplatnit slevu na dani z příjmů. Školkovné, tedy umístění dítěte v předškolním zařízení můžou uplatňovat všichni rodiče, nárok na slevu má ale jen jeden z nich.

-

Co je dobré vědět o zkráceném úvazku v 10 bodech?

Obliba práce na zkrácený úvazek stoupá. Pro rodiče s malými dětmi je to možnost, jak zvládnout kariéru a péči o děti. Atraktivní je i pro zkušené zaměstnance v důchodovém věku nebo studenty. S čím počítat při práci na zkrácený úvazek?

-

Nejdéle pracují na stát Francouzi a Rakušané

Do dosažení dne daňové svobody pracují občané na stát, následně sami na sebe. Z členských zemí Evropské unie pracují nejkratší dobu na stát občané na Kypru, nejdéle Francouzi a Rakušané. V článku si prakticky vypočítáme den daňové svobody v Česku.

-

Z jak vysoké hrubé mzdy se platí nejvyšší daně?

Do určité částky mzdy je zdanění práce v Česku mírně progresivní, ale u zaměstnanců s hrubou mzdou nad tuto částku začíná zdanění jejich mzdy opět klesat. Jak je to možné? Jak se liší zdanění práce dle výše hrubé mzdy?

-

Jaké jsou rozdíly v daňových odpočtech a slevách v Česku a na Slovensku?

Přijdou vám daňové slevy a odečitatelné položky dostatečně vysoké? A napadlo vás někdy, jaké daňové slevy a odečitatelné položky mají naši bratři Slováci? Jsou na tom lépe než my?

-

6 otázek, na které se chcete zeptat, když uplatňujete slevu na manželku

Při splnění zákonných podmínek je možné v daňovém přiznání uplatnit daňovou slevu na manželku. Jak vysokou daňovou povinnost může sleva na manželku přinést? Kdo má na slevu nárok? Podívejme se na praktické příklady.

-

Daňové přiznání se blíží, nezapomněli jste na něco?

Termín pro odevzdání daňového přiznání je v roce 2019 1. dubna. Máte už všechno vyplněno a připraveno k odevzdání? Určitě jste nezapomněli uplatnit nějakou slevu?

-

Kdy se studentům vyplatí podat daňové přiznání

Většina vysokoškoláků si během roku přivydělává. S rozvojem IT technologií stoupá i počet výdělečně činných středoškoláků. Protože většina studentů neuplatní během roku v plném rozsahu slevy na dani, tak je pro ně výhodné podat daňové přiznání, neboť mohou obdržet na účet zaplacené zálohy na dani během roku.

-

Test: Jak dobře znáte slevy na dani?

Ať jste daňový zelenáč nebo jste již z velkého množství vyplněných daňových přiznání zezelenal, tak si otestujte vaše znalosti o slevách na daních a třeba zjistíte, že budete mít nárok na něco navíc.

-

Jak se daní předčasný důchod?

Při splnění zákonných podmínek je možné současně pobírat předčasný důchod a mzdu či příjem ze samostatné výdělečné činnosti. I předčasní důchodci tak mohou mít povinnost podat daňové přiznání za rok 2018. Na co si dát pozor? Podívejme se na praktické příklady.

-

7 případů, kdy za vás zaměstnavatel bohužel neprovede roční zúčtování daně

Během roku 2019 byla zaměstnancům odvedena z hrubé mzdy zálohová daň z příjmu. Za celý rok 2019 provede za většinu zaměstnanců mzdová účetní roční zúčtování daně. Ve kterých případech si však musí zaměstnanci sami podat daňové přiznání za rok 2019?

-

4 případy, kdy bude mít důchodce nárok na vrácení daní

I penzisté mohou za rok 2018 obdržet po provedeném ročním zúčtování daně nebo podaném daňovém přiznání daňovou vratku. Za jakých podmínek? Podívejme na na několik praktických příkladů.

-

Test: víte, jakou daňovou slevu můžete použít?

Do poloviny února musí zaměstnanci podepsat roční zúčtování daně a do konce března odevzdávají všichni daňová přiznání. Pokud využijete všechny možné slevy na daních a odpočty, tak můžete na daních z příjmu dost ušetřit. Otestujte se, jestli víte, na co máte nárok.

-

Jak si spočítat daně u spolupracující manželky

Podnikatelé, živnostníci a další osoby samostatně výdělečně činné nemohou zaměstnat manželku (manžela). Pokud manželka (manžel) je v samostatné výdělečné činnosti aktivně zapojen, potom je nutná spolupráce. Jaké daňové povinnosti má spolupracující manželka? Jaká vysoká je daňová úspora?

-

Čistá mzda v roce 2019 - polepšíte si, či pohoršíte?

Zaměstnavatele nejvíce zajímají mzdové náklady a zaměstnance čistá mzda. Obě částky se liší o daně ze mzdy, které platí zaměstnanec a zaměstnavatel. Jak vysoké daně ze mzdy se budou platit v roce 2019? Podívejme se na praktické výpočty.

-

Studenti a podnikání: 6 věcí, na které si dát pozor

Jak začít podnikat při studiu? Otázka, před kterou stojí nejeden student. Jak je to se zdravotním a sociálním pojištěním? A jak se vaše povinnosti změní při dosažení 26 let?

-

Kdy bude muset předčasný důchodce zaplatit daň z příjmu?

V předčasném důchodu nelze mít příjem zakládající účast na nemocenském pojištění. Přestože předčasní důchodci nemohou tedy platit sociální pojištění, tak v některých případech platí vysokou daň z příjmu. Ve kterých případech? Kdy vzniká povinnost platit i zdravotní pojištění?

-

Hypotéka a OSVČ: jak získat úvěr na bydlení s nízkým daňovým základem?

Přemýšlíte o vlastním bydlení, ale nedosáhnete na hypotéku kvůli nízkému daňovému základu? S tímto problémem se setkává čím dál tím více Čechů. Co můžete udělat proto, abyste byli pro banku bonitnější?

-

Zajímavosti o výpočtu čisté mzdy

Dva zaměstnanci se stejně vysokou hrubou mzdou mohou mít odlišně vysokou čistou mzdu. V některých případech může dokonce být čistá mzda vyšší než hrubá mzda. Co je dobré vědět o výpočtu čisté mzdy?

-

Co je dobré vědět o rozdílech mezi hrubou a superhrubou mzdou

Daň z příjmu fyzických osob se vypočítá nikoliv z hrubé mzdy, ale ze superhrubé mzdy. Jak se superhrubá mzda vypočítává? Jaká je skutečná sazba daně z příjmu? To si ukážeme v praktických příkladech.

-

Kolik si stát vezme celkem na daních, když vy vyděláte 1 euro?

Mzdové náklady zaměstnavatele a čistá mzda zaměstnance obdržená na účet se liší v členských zemích EU o desítky procent. Nejvyšší zdanění je ve Francii, kde zaměstnavatel musí u průměrné mzdy vynaložit 2,16 € na každé 1 €, které obdrží zaměstnanec na svůj účet. Jak vysoké je zdanění práce v Česku v porovnání s ostatními zeměmi EU?

-

Do kdy uplatnit daňové slevy a zvýhodnění?

Daňové slevy a odečitatelné položky z daně z příjmu jsou příjemné. Snižují vám daňový základ, snižují vám samotné daně z příjmu a díky tomu zaplatíte státu méně. Víte ale, kdy můžete kterou slevu nebo daňový odečet uplatnit? Jaké jsou termíny, kdy odezdat veškerá potvrzení a kdy to řešit v účtárně?

-

O kolik si skutečně polepšíte při zvýšení hrubé mzdy o tisícovku?

Ekonomice se daří a mnozí zaměstnavatelé zvyšují svým zaměstnancům hrubou mzdu. Jaký dopad má zvýšení hrubé mzdy o tisícikorunu pro zaměstnance a zaměstnavatele? Jak se zvýší čistá mzda a mzdové náklady?

-

Jak se liší důchodový věk a jaká omezení se na něj vztahují?

Pouze dosažení řádného důchodového věku nestačí pro pobírání starobního důchod na účet a řádní starobní důchodci nejsou limitováni ohledně svého příjmu. Jak je důchodový věk vysoký? Jaký výdělek mohou penzisté mít?

-

5 příkladů, kdy musíte platit sociální pojištění, aniž byste to tušili

Sociální pojištění není povinné, pokud nepracujete a pokud nemáte zdanitelné příjmy, tak sociální pojištění platit nemusíte. Proto si spousta lidí myslí, že když si něco málo přivydělá, tak sociální platit nebude. To ale nemusí být vždy pravda.

-

7 daňových chyb studentů na letní brigádě

Mnozí studenti si během studia přivydělávají, nejvíce potom během letních měsíců. I pracující studenti však musí věnovat dostatečnou pozornost daňovým záležitostem. Jak neplatit zbytečně vyšší daně? Na co si dát pozor?

-

Jak si může důchodce zvýšit příjmy?

Rádi byste si v důchodu přivydělali, ale nevíte, jaká pracovní smlouva je pro vás výhodná? Podívejte se s námi na malé srovnání.

-

Zkrácený úvazek v 6 příkladech

Obliba zkrácených úvazků stoupá. Při dosažení určité finanční úrovně někteří zaměstnanci upřednostňují např. šestihodinovou pracovní dobu oproti vyšší měsíční mzdě. Jaké daňové pravidla platí pro zkrácený úvazek? Jak se liší podmínky pro jednotlivé zaměstnance?

-

Na co nezapomenout v daňovém přiznání: Přehled daňových slev I.

Vypočtenou daň z příjmu fyzických osob za rok 2017 snižují daňové slevy. Jaké daňové slevy je možné v daňovém přiznání uplatnit a v jaké výši? Podívejme se na praktické příklady.

-

Kdy musí důchodce podat daňové přiznání?

V Česku je bezmála 2,4 milionu starobních důchodců. Řada z nich si při penzi přivydělává, ať již formou zaměstnaneckého poměru, nebo jako osoby samostatně výdělečně činné. I na ně se tak může vztahovat daňová povinnost. Kdy a jak podává penzista daňové přiznání?

-

Daňové povinnosti předčasných důchodců za rok 2017

Přestože je výdělečná činnost předčasných důchodců omezena, tak mají někteří předčasní důchodci daňové povinnosti. V některých případech se dokonce dobrovolné podání daňového přiznání za rok 2017 vyplatí. Podívejme se na praktické příklady.

-

10 čísel pro výpočet čisté mzdy a odměny v roce 2018

Výpočet čisté mzdy ze standardní pracovní smlouvy nebo čisté odměny z dohody o provedení práce či pracovní činnosti dozná příští rok drobných změn. Podívejme se na výpočet čistého příjmu optikou důležitých 10 daňových čísel.

-

Změny v daních a pojištění u vedlejší výdělečné činnosti 2018

Přivyděláváte si prostřednictvím vedlejší výdělečné činnosti a zajímají vás nová pravidla pro blížící se rok 2018? Připravte se na změny.

-

Jak dostat peníze do českého zdravotnictví?

Zdravotnictví je stěžejním tématem každé politické strany, před volbami se kde kdo ohání, jak zlepší jeho fungování, přidá zdravotním sestrám i doktorům a zkvalitní péči o pacienty. Nicméně českému zdravotnictví chybí vize a pouze se lepí díry v potápějící se lodi. Chybí hloubková reforma, ke které je třeba velké politické odvahy, protože i třicetikorunový poplatek může vaší straně prohrát volby. Jak tedy dostat do zdravotnictví peníze? Opravdu byly poplatky účinné?

-

3x z poradny: vytýkací dopis, jak čerpat dovolenou, daň z příjmu

Minulý týden jsme v naší poradně odpovídali na dotazy týkající se například vytýkacího dopisu zaměstnavatele, vybrání dovolené po zkušební době nebo daně z příjmů.

-

10 tipů pro studenty, kteří si přivydělávají na brigádě

V letních měsících si mnozí studenti přivydělávajíc různými brigádami. Jak je to s daňovými povinnostmi studentů? Kdy je možné obdržet zaplacenou daň z příjmu zpět?

-

S výdajovým paušálem lze opět využít slevu na manželku a na děti

Jednoduchost, administrativní nenáročnost a možnost daňové úspory, to jsou hlavní výhody, proč využít stanovení výdajů paušálem. V minulých letech však OSVČ stanovující výdaje paušálem nemohly uplatnit některé daňové slevy. Daňová novela jim však možnost využít daňové zvýhodnění na děti a slevu na manželku vrací. Uplatnit ji mohou již v daňovém přiznání za rok 2017. Za jakých podmínek?

-

7 dní na odevzdání daňového přiznání. Na co si dát pozor?

Většina daňových poplatníků zvládne vyplnění daňového přiznání sama. Jakých chyb se při vyplňování růžového formuláře vyvarovat? Na co si dát pozor a na co nezapomenout? Podívejme se na praktické příklady.

-

Kdy může živnostník uplatnit slevu na manželku a kdy nikoliv?

Daňová sleva na manželku (manžela) s rozhodnými příjmy do limitu může snížit daňovou povinnost za rok 2016 o 24 840 Kč. Za jakých podmínek mohou tuto výraznou daňovou slevu uplatnit OSVČ si ukážeme v praktických příkladech.

-

Stát vrací tisíce korun. Kdy obdrží zaměstnanci daňové vratky?

Když nemá zaměstnanec povinnost podat daňové přiznání za rok 2016, tak může požádat svého zaměstnavatele o provedení ročního zúčtování daně. Kdy se může zaměstnanec těšit na daňové vratku? Podívejme se na praktické příklady.

-

Kolik odvedeme ze mzdy v roce 2017?

Z hrubé mzdy je zaměstnanci odvedena zálohová daň z příjmu fyzických osob, sociální pojištění a zdravotní pojištění. Jak se budou příští rok povinné daňové odvody počítat?

-

Finanční správa se zaměří na daňové slevy i sdílenou ekonomiku

Finanční správa chystá kontrolní akce na nesprávné, případně duplicitní uplatnění daňového zvýhodnění na vyživované děti, ale i na řadu dalších příjmů, které jejich příjemci „zapomínají“ zdaňovat. Jedná se např. o příjmy za služby poskytované prostřednictvím aplikace, neboli o tzv. sdílenou ekonomiku, kam patří Uber či Aibnb.

-

Kdy se můžete se těšit na daňovou vratku za rok 2016?

Většině zaměstnanců pracujících během roku 2016 pouze několik měsíců vznikne nárok na daňovou vratku. V jaké výši? Podívejme se na nejčastější praktické příklady.

-

Kdy neplatíte žádné daně u stotisícového příjmu?

I z ročních příjmů nad 100 tisíc Kč se v některých případech nemusí platit daň z příjmu fyzických osob, sociální pojištění a zdravotní pojištění. Podívejme se na vybrané příklady.

-

Slovensko má vyšší daňovou sazbu, ale nižší daňovou povinnost

Základní sazba daně z příjmu fyzických osob je v Česku 15% a na Slovensku 19% a daňová sleva na poplatníka je v Česku vyšší než na Slovensku. Přesto se při stejné hrubé mzdě odvádí na dani z příjmu fyzických osob na Slovensku méně než v Česku. Jak je to možné? Podívejme se na praktické výpočty.

-

Sedm jednoduchých triků, jak zaplatit méně na daních

Dva lidé se stejným příjmem mohou mít odlišnou daňovou povinnost až o desetitisíce korun. Jak je to možné? Výši daně neovlivňuje pouze sazba daně z příjmu, ale i způsob stanovení výdajů, rozsah uplatněných daňových odpočtů a slev. Na co při vyplňování daňového přiznání nezapomenout?

-

Znáte tyto finty, jak zaplatit méně na daních?

Termín pro odevzdání daňového přiznání za rok 2015 na finančním úřadu se blíží, proto je potřeba se na vyplnění daňového přiznání důkladně připravit a případně si zajistit chybějící doklady snižující daňovou povinnosti. Podívejme se na oblíbené daňové finty.

-

Sedm chyb, které děláte při vyplňování daňového přiznání

Vyplňovat daňové přiznání v poslední den lhůty ve spěchu není rozumné. Někdy se dělají zbytečné chyby. Nebo se z nedbalosti platí více na dani než je potřeba. Na co si dát při vyplňování daňového přiznání pozor?

-

Daňové přiznání za rok 2015 a sleva na poplatníka

Všichni občané, kteří budou podávat daňové přiznání za rok 2015, uplatní v daňovém přiznání základní daňovou slevu na poplatníka ve výši 24 840 Kč. Podívejme se v několika praktických příkladech, kdy z důvodu uplatnění slevy na poplatníka vznikne nárok na daňovou vratku nebo se neplatí daň z příjmu?

-

Daňové odpočty zaměstnanců za rok 2015

Zaměstnanci, za které bude provádět zaměstnavatel roční zúčtování daně za rok 2015, mohou obdržet daňovou vratku, jestliže využijí některý z daňových odpočtů. Jaké daňové odpočty lze využít za rok 2015 a jaké doklady jsou potřeba?

-

Kolik mi vrátí díky manželce na daních?

Zaměstnanci odváděli během roku 2015 zálohy na dani z příjmu fyzických osob. Při výpočtu daňových záloh nemohli uplatnit slevu na manželku. Jak vysoká je daňová vratka při uplatnění slevy na manželku při výpočtu daňové povinnosti za celý rok 2015? Podívejme se na praktické příklady.

-

Deset daňových čísel pro rok 2016

I pro příští rok dochází k několika daňovým změnám ovlivňující výši čistého rodinného příjmu. Podívejme se na změnu vybraných deseti důležitých limitů, které může v různé míře pocítit rodinná peněženka.

-

Odchod do důchodu během roku 2015 a daň z příjmu

Zaměstnancům, kteří během roku 2015 odešli do důchodu nebo do důchodu odejdou před koncem roku, vznikne nárok na vrácení daně z příjmu fyzických osob. Nejedná se o malé částky. Automaticky se peníze nedostanou. Jak postupovat, aby důchodce obdržel přeplatek na dani za rok 2015?

-

Finanční dopady zvýšení minimální mzdy na 9 900 Kč

MPSV navrhuje od roku 2016 zvýšení minimální měsíční mzdy o 700 Kč, tedy z 9 200 Kč na 9 900 Kč. Jak by stouply náklady zaměstnavatele? Které daňové limity se díky zvýšení minimální mzdy změní?

-

Jedenáct věcí, které byste měli vědět při podnikání při zaměstnání

Mnozí zaměstnanci si přivydělávají vlastní samostatnou výdělečnou činností. Pro zaměstnance je samostatná výdělečná činnost vedlejším zdrojem příjmů. Co je dobré vědět o přivýdělku na "vedlejšák"?

-

Doklady snižující daň doručte mzdové účetní do 15. února

Za zaměstnance vyřizuje veškeré daňové povinnosti zpravidla zaměstnavatel, který za ně provádí roční zúčtování daně. V takovém případě musejí zaměstnanci doručit mzdové účetní všechny potřebné doklady do 15. února. Zaměstnanci podávající si daňové přiznání sami mají na vše více času.

-

Pět případů, kdy si v roce 2015 finančně polepšíte

Pro rok 2015 došlo k několika legislativním změnám, které mají vliv na rodinné hospodaření. Kdo si v roce 2015 finančně polepší a o kolik? Podívejte se na pět situací, kdy budou mít občané a rodiny více peněz.

-

Finanční situace rodin s dětmi se příští rok zlepší

Pro rok 2015 dochází k řadě legislativních změn, které dolehnou na rodinné hospodaření. Podívejme se na vybrané změny, ze kterých bude mít rodinná peněženka radost.

-

Jak si v příštím roce finančně polepší rodiny s dětmi?

Příští rok si finančně polepší rodiny s dvěma a více dětmi. Zvyšuje se totiž daňové zvýhodnění na druhé a další dítě. Kdy je možné daňové zvýhodnění uplatnit? Podívejme se na praktické propočty, jak si rodiny s více dětmi polepší?

-

Pracující důchodci mají opět nárok na daňovou slevu

Na základě rozhodnutí Ústavního soudu z 30. července mají výdělečně činní důchodci již za rok 2014 nárok na daňovou slevu na poplatníka ve výši 24 840 Kč. Pracující nebo samostatně výdělečně činní důchodci mají pro letošní rok stejné daňové podmínky jako ostatní občané.

-

Deset případů, kdy nemáte nárok na daňové slevy

Daňové slevy výrazným způsobem snižují daňovou povinnost. Uplatnění daňových slev však není automatické, musí být splněny zákonné podmínky. Podívejme se na vybraných deset případů, kdy si nelze snížit daňovou povinnost v roce 2014 o daňové slevy, přestože to tak na první pohled nevypadá.

-

Zdanění práce dle rodinné situace

Celkové zdanění práce celé rodiny se může významně lišit. Záleží na výši příjmu, počtu daňových slev a nezdanitelných položek. Rodiny s dětmi jsou v Česku významně podporovány i nižším zdaněním. Rozdíly si ukážeme na praktických příkladech.

-

Jak na výdajové paušály v roce 2015?

Projde-li novela zákona o daních z příjmů úspěšně legislativním procesem, pak budou od příštího roku všechny výdajové paušály omezeny stropem. Nové podmínky budou platit i pro živnostníky a zemědělce. Všechny OSVČ by měly včas provést důkladný finanční propočet, zdali se jim lépe vyplatí paušál, nebo daňová evidence.

-

Sazba daně z příjmu u nízkých a vysokých mezd v Česku a ve světě

Zaměstnanci s nižší měsíční mzdou odvedou na dani z příjmu v porovnání se svojí hrubou mzdou méně než zaměstnanci s vyšší hrubou mzdu, i když v obou případech je daňová sazba 15 %. Jak je to možné? A jak se liší skutečná sazba daně z příjmu fyzických osob u nízkých a vysokých mezd ve světě?

-

Stejný příjem, různé zdanění

Zdanění se liší dle konkrétní životní situace. Pracovní kolegové mohou mít stejnou hrubou mzdu, přesto na bankovní účet obdrží rozdílné částky. Proto se zaměstnavatelé baví o hrubé mzdě, čistou mzdu mohou mít zaměstnanci rozdílnou, závisí na množství uplatnění daňových slev a odpočtů. Podívejme se na praktické příklady.

-

Jak se liší v Česku zdanění práce dle výše mzdy?

Při nadstandardních příjmech mají v Česku zaměstnanci nižší zdanění práce než zaměstnanci pracující za průměrnou mzdu, přestože je v Česku od roku 2013 zavedena 7% solidární daň. Jak je to možné? Podívejme se na praktický výpočet.

-

Blíží se mi důchodový věk, dostanu výpověď?

Někteří zaměstnanci v předdůchodovém věku mají zbytečné starosti, že dostanou od zaměstnavatele při dosažení důchodového věku výpověď. Není tomu tak. Důchodový věk není žádný výpovědní důvod. Pracovní poměr musí být ukončen standardním způsobem. Pracovat v důchodovém věku je možné.

-

Platíme vysoké nebo nízké daně?

Rozdíly v daňových sazbách u základních daní (daní z příjmů, pojistného a DPH) se ve vyspělých členských zemích OECD citelně liší. Nejnižší daňové sazby jsou v Chile, nejvyšší v Belgii. Jak si stojí Česko? Podívejme se na "souhrnnou daňovou sazbu" za rok 2013.

-

Jak uplatnit slevu na manželku za rok 2013?

V souvislosti s daňovým přiznáním za rok 2013 se lidé ve zvýšené míře zajímají o limity možných odpočtů. Ne každý však ví, že lze daňovou povinnost snížit uplatněním slevy na manželku či manžela, která může dosáhnout až k hodnotě 24 840 korun. Podmínkou je, aby měl zákonný partner vlastní příjmy za loňský rok maximálně do výše 68 000 korun.

-

Daňové přiznání za rok 2013 ve světě

Občané s nadstandardními příjmy odvedou kromě daně z příjmu fyzických osob za rok 2013 rovněž 7% solidární daň. Většina příjmů však podléhá pouze 15% sazbě daně. Jak vysoké sazby daně za rok 2013 jsou ve světě? Do jakého příjmu se daň z příjmu neplatí?

-

Chcete čerpat za rok 2013 daňový bonus? Ohlídejte si minimální mzdu

Minimální mzda je faktorem, který ovlivňuje celou řadu zákonitostí a limitů. Její hodnota je stěžejní pro uplatňování nároku na daňový bonus, osvobození důchodu od daně či třeba při stanovování výše úhrady zdravotního pojištění. Přesto se většina lidí v problematice minimální mzdy neorientuje. V tomto článku proto představíme, co a jak tento faktor ovlivňuje.

-

Změny při výpočtu čistého příjmu v roce 2014

OSVČ musí pro rok 2014 počítat s vyššími minimálními platbami na sociálním a zdravotním pojištění, u dohody o provedení práce se do limitu 10 tisíc odvede 15% srážková daň nebo se zvyšuje limit pro příležitostné příjmy na 30 tisíc Kč. Podívejme se na vybrané změny při výpočtu čistého příjmu v roce 2014.

-

Situace na trhu platebních karet v ČR

Přinášíme vám statistická čísla okolo platebních karet v České republice. A jsou to čísla velice zajímavá. V kombinaci s cenovou politikou bank naznačují další strategii finančních ústavů v této oblasti. Při pohledu na tato čísla je mimo jiné jasné, proč banky bezprostředně poté, co vyhnaly své zákazníky od přepážek, v letošním roce zpoplatnily výběry z bankomatů.

-

PF KB připisuje svým klientům 4,4%

Komerční banka, a. s., jako jediný akcionář Penzijního fondu Komerční banky, a. s., rozhodla na valné hromadě připsat 91% zisku roku 2001 ve prospěch účastníků penzijního připojištění.

AUTA

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

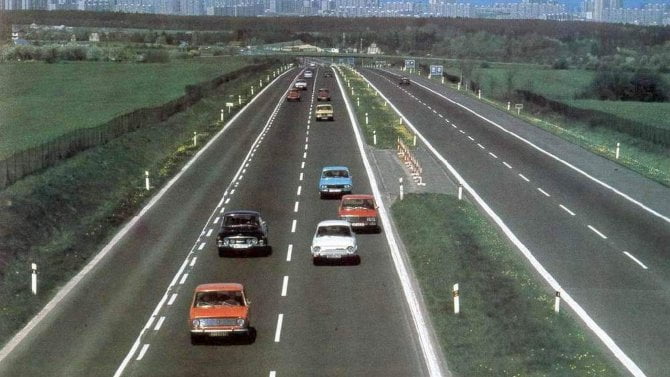

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme