Štítek úrokové sazby ČNB

Úrokové sazby ČNB se řadí k základním prostředkům ČNB, jenž ovlivňují finanční trh. Úrokové sazby ČNB jsou ty sazby za které ČNB půjčuje komerčním bankám. Tyto sazby dále ovlivňují úrokové sazby, které poskytují komerční banky svým klientům.

Související obsah

- Podpory hypotečního úvěrování na bydlení

- Splatnost a splácení hypotečního úvěru

- PRIBOR - Prague InterBank Offered Rate

- Bydlení

- Doklady potřebné k vyřízení hypotečního úvěru

- Úroková dotace - zrušeno k 21.4.2016

- Krátkodobé úrokové sazby

- Typy hypotečních úvěrů

- Devizové rezervy

- Jaký je průběh vyřizování hypotečního úvěru?

- Hypoteční zástavní listy

- Úroky z úvěru jako nezdanitelná částka

- Co to je hypoteční úvěr?

- Sazby ČNB - 2T repo sazba, diskontní a lombardní sazba

- Dlouhodobé úrokové sazby

- Čerpání hypotečního úvěru

Související štítky

Související slova ve slovníku

Související zprávy

-

Srovnání terminovaných vkladů v listopadu 2025: kdo zvýšil úrokové sazby?

Řada bank zvýšila úrokové sazby na termínovaných vkladech. Jaká je aktuální nabídka termínovaných vkladů v listopadu 2025? Jaké jsou podmínky pro získání vyšších sazeb?

-

Jaké je srovnání spořicích účtů v červenci 2025? Kdo drží úrokovou sazbu nad 4 %?

Jak si vedou spořicí účty v červenci 2025? Jaké nabízí úrokové sazby? Jaké podmínky musíte splnit, abyste získali výhodnější úrokové sazby?

-

Srovnání spořicích účtů v květnu 2025: kdo nabízí nejvyšší úrokové sazby?

Spořicí účty se v době vysoké inflace těšily velké oblibě. Jaké úrokové sazby nabízejí banky a spořitelny nyní? Můžete dosáhnout na 4% úrokovou sazbu? Jaké jsou podmínky?

-

Srovnání termínovaných vkladů v květnu 2025: kde najdete nejvyšší úrokové sazby?

ČNB opět mírně snížila úrokové sazby. Jak reagovaly banky ve své nabídce termínovaných vkladů? Jaké jsou podmínky produktů s těmi nejvyššími sazbami?

-

Srovnání termínovaných vkladů v dubnu 2025. Kde vám nejlépe zhodnotí peníze?

Jaké jsou aktuální podmínky na termínovaných vkladech? Která banka nabízí ty nejvýhodnější úroky? Musíte investovat i do dalších produktů banky, abyste získali vysoký úrok?

-

Spořicí účty v březnu 2025: které „spořáky“ vzdorují klesajícím úrokům?

ČNB pomalu snižuje úrokové sazby, na což reagují banky různě. Který spořicí účet nabízí nejvyšší úrokovou sazbu? A jaké jsou podmínky na spořicích účtech?

-

Úrok u hypotéky lze dostat pod 4,5 %. Velký přehled na začátku února 2025

Máte v plánu si letos brát hypotéku nebo refinancovat stávající úvěr? Přinášíme přehled úroků na hypotečních úvěrech ve velkém srovnání.

-

Spořicí účty v lednu 2025: které banky drží úrokovou sazbu na 4 %?

Jak je na tom nabídka spořicích účtů na začátku roku 2025? Kde a za jakých podmínek najdete ty nejvyšší úrokové sazby? Co spořicí účty pro děti a mladistvé, nabízejí výhodnější sazby?

-

Spořicí účty v listopadu 2024: kdo nabízí nejvyšší úrokovou sazbu?

Česká národní banka (ČNB) během posledního roku již osmkrát změnila úrokové sazby. Jaké jsou nyní úrokové sazby a podmínky na spořicích účtech? Najde se ještě nějaký spořicí účet s úrokovou sazbou nad 4 %?

-

Jaký je rozdíl mezi úroky smluvenými a úroky z prodlení?

Úroky z prodlení jsou sankcí za prodlení dlužníka se splněním závazku, sankcí za opožděné zaplacení peněžitého dluhu. Jejich výši stanoví zákon, ale lze ji změnit smlouvou. Smluvní úroky jsou cenou za poskytnutí úvěru. Co mají společného a jaké jsou mezi nimi rozdíly?

-

Nejlepší spořicí účet v září: kdo drží úrokovou sazbu nad 5 %?

Míra inflace se aktuálně pohybuje kolem dvou procent. ČNB pomalu snižuje své úrokové sazby, což se projevuje i u spořicích účtů. Která banka a za jakých podmínek nabízí nejvýhodnější sazby?

-

Srovnání spořicích účtů v červenci 2024: kde najdete úrokovou sazbu nad 5 %?

Spořicí účty jsou výhodným produktem pro zhodnocení financí, které potřebujete mít hned po ruce. Jaká je aktuální nabídka spořicích účtů? Které jsou nejvýhodnější? A jaké mají podmínky?

-

Spořicí účty v dubnu 2024: jak banky reagovaly na další snížení úrokových sazeb?

V březnu opět Česká národní banka (ČNB) snížila úrokové sazby, na což již reagovaly některé banky a spořitelny snížením sazeb u hypoték i u spořicích účtů. Která banka v současnosti nabízí nejvyšší úrokové sazby na spořicím účtu? Jaké jsou podmínky pro získání těch nejvýhodnějších úrokových sazeb u spořicích účtů?

-

Srovnání spořicích účtů v srpnu: které nabízí nejvyšší úrokovou sazbu?

Inflace ukrajuje hodnotu našich úspor. Alespoň částečně mohou naše peníze zhodnotit lehce sjednatelné spořicí účty. Které jsou ty nejlepší v srpnu 2023?

-

Srovnání spořicích účtů v červnu 2023: kde nejlépe zhodnotit peníze přes léto?

Jaké jsou podmínky u spořicích účtů v červnu 2023? Kdo nabízí nejvyšší úrokovou sazbu, ale s menším háčkem? Které české banky nabízejí spoření s 6% úrokem?

-

Jak to bude letos s platbou daně z nemovitostí?

Podali jste v lednu daňové přiznání a letos budete prvně platit daň z nemovitostí? Do kdy zaslat peníze a budete na platbu nějak upozorněni?

-

Srovnání spořicích účtů v lednu 2023

Podívejte se na srovnání spořicích účtů. Kde najdete tu nejvýhodnější sazbu? Jaké jsou podmínky pro získání výhodnějších sazeb? Kde jsou výhodnější úrokové sazby ohraničeny pouze pro „nižší vklady“?

-

Srovnání spořicích účtů v listopadu: kde úroková sazba přesáhne 6 %?

Inflace je i nadále vysoká a jednou z možností, jak se alespoň částečně proti znehodnocení peněz bránit a zároveň mít peníze k dispozici, jsou spořicí účty. Jaká je aktuální nabídka úrokových sazeb na spořicích účtech bank? Kde je nejvyšší úroková sazba bez stropu na úročení vkladu?

-

Jak postupovat v období refixace hypotéky

Čeká vás v blízké době refixace hypotéky? Pokud ano, kdy je nejlepší začít vyjednávat novou úrokovou sazbu? A co je třeba očekávat?

-

Co dělat, když vám končí fixace úroku u hypotéky?

Konec fixace v blízké budoucnosti dokáže plno lidí vystrašit. Co v takové situaci dělat a jak získat co nejméně nepříjemný úrok?

-

Spoření v červenci: Kam vložit peníze?

Banky potřebují naše peníze, moc peněz. Plošné zvyšování úrokových sazeb proto nastalo u většiny bank a téměř u všech spořicích finančních produktů. Je už z čeho vybírat.

-

Česká národní banka opět zvyšuje úrokové sazby, které jsou nejvyšší od roku 1999

Česká národní banka opět zvýšila úrokové sazby, které jsou nyní nejvyšší od roku 1999. Jakou mají jednotlivé úrokové sazby výši? Budou se úrokové sazby nadále zvyšovat?

-

Srovnání spořicích účtů v červnu: kde najdete nejvyšší úrokovou sazbu?

Inflace užírá úspory, a pokud chcete mít peníze disponibilní a zároveň je zhodnocovat, spořicí účet vám může pomoci. Na kterém spořicím účtu najdete nejvyšší úroky?

-

5 případů, kdy nebudete platit penále u dluhu na sociálním pojištění

Máte dluh na sociálním důchodovém pojištění? Jak je to v takovém případě s penále? Kdy ho nemusíte platit?

-

Penále u dluhů na pojistném se zvýšilo

Kontaktovali vás s tím, že máte dluh na zdravotním nebo sociálním pojištění? Jak se na takovém dluhu vyměřují penále? A co se změnilo?

-

ČNB krotí inflaci, padající korunu a možná i ekonomický růst…

Česká národní banka (ČNB) zvýšila úrokové sazby o 0,75 procentního bodu, tedy nejvíce od roku 1999. A to byl teprve začátek rušného května. Jaký bude mít další růst úrokových sazeb dopad na českou ekonomiku? Bude další zvyšování sazeb pokračovat?

-

Promítlo se zvýšení úrokových sazeb ČNB do sazeb spořicích účtů?

Česká národní banka opět zvýšila úrokové sazby. Jak se to projevilo v úrokových sazbách u spořicích účtů? Kde přesahuje úroková sazba 3,5 %?

-

ČNB znovu zvýšila úrokové sazby

Česká národní banka (ČNB) znovu zvýšila úrokové sazby, protože jsou mimořádně silné inflační tlaky, jak v domácí, tak zahraniční ekonomice. Jak se zvýšily úrokové sazby? A jaké to bude mít dopady na kurz koruny a inflaci? Porostou úrokové sazby i nadále?

-

Na jak dlouho fixovat úrokovou sazbu

Máte v plánu si brát letos hypotéku? Jaká fixace úroku vás vyjde nejvýhodněji a co dělat, až skončí?

-

Co nejdříve splácíte u dluhu? Úroky?

Pořadí, v jakém je splácen samotný dluh čili jeho jistina a pak její příslušenství jako jsou úroky, úroky z prodlení, náklady na vymožení dluhu, ovlivňuje celkovou délku splácení, tedy to, kdy se dlužník plně zbaví zátěže.

-

ČNB oznámila růst sazeb: úrokové sazby jsou nejvyšší za posledních 20 let!

Česká národní banka opět výrazně zvýšila sazby, a to od pátku 4. února 2022. ČNB se tím snaží zkrotit inflaci, aby se dál nevzdalovala od inflačních cílů ČNB. Růst sazeb podraží hypotéky i úvěry pro podnikatele. Povede se zkrotit inflaci? A kdy se projeví zvýšení sazeb i u spořících účtů?

-

Co přinesl rok 2021 pro naše peněženky?

Jaké změny přinesl rok 2021? Co bylo schváleno a jaké novoty pocítíme i letos ve svých peněženkách? Přečtěte si přehled toho nejzásadnějšího z oblasti inflace,bydlení a daní.

-

Opět se zavedou a zpřísní limity pro hypotéky. Jaké a od kdy?

Limity, které ČNB před pár lety zavedla a pak od nich upustila, jsou opět zpátky. Dosáhnout na hypotéku je tak opět těžší. Jak limity vypadají, od kdy začnou platit a kolik peněz budete potřebovat, abyste dostali hypotéku?

-

Srovnání spořicích účtů: jak se projevilo zvýšení úrokových sazeb ČNB?

Česká národní banka nedávno zvýšila úrokové sazby, což se projevilo na růstu úrokových sazeb hypoték. Tradičně se zpožděním se růst úrokových sazeb ČNB začíná projevovat v úrokových sazbách spořicích účtů? Jaká je nabídka bank? A který spořicí účet je nejvýhodnější?

-

Od 1. října 2021 si za některé zásilky ze zahraničí připlatíte. Co musíte nově vyřizovat?

Ode dneška při nákupu z e-shopu mimo EU zaplatíte u většiny balíků navíc i DPH. Kromě toho musíte u všech takových zásilek podat i celní prohlášení. Pokud nechcete vyřizovat papíry sami, zaplatíte i za to.

-

Poplatek za předčasné splacení hypotéky bude možná podstatně vyšší

Aktuálně lze splatit hypotéku téměř kdykoliv, a to bez velkých poplatků. Vše se ale může změnit. Kolik vás tedy nakonec může stát předčasné splacení hypotečního úvěru?

-

Jak jsou vysoké a jak se počítají úroky z prodlení?

Kdo neplatí včas, zaplatí nejen dluh, ale i úroky z prodlení. Věřitel je může, ale nemusí požadovat. Ovšem obvykle je chce a také vymáhá. Pozdě splacené peníze ztrácejí hodnotu. Nejde jen o inflaci. Úroky z prodlení kompenzují nepřímo i starosti věřitele. A také to, že mu dlužník blokoval prostředky.

-

Úrokové sazby hypoték ještě mohou mírně klesnout. Vyplatí se delší fixace, nejčastěji se sjednává sedmiletá

V době nízkých úrokových sazeb se nabízí otázka, zda má význam si výhodný úrok rezervovat na co nejdelší dobu. Nevýhodou delších fixací byla donedávna cena a omezené možnosti mimořádných splátek. V současnosti jsou ale nabídkové sazby u dlouhých fixací naprosto srovnatelné s krátkými a reálně sjednávané dokonce o něco nižší. V posledních letech tak výrazně ubylo tří a pětiletých fixací a více než polovinu hypoték tvoří dle údajů ČNB fixace na dobu delší než 5 let.

-

Jaký má pandemie koronaviru dopad na bydlení, nemovitosti a hypotéky

Koronavirus již několik měsíců otřásá světem. Výrazně se také promítl ve finančním sektoru. Bitcoin začal klesat, cena zlata naopak stoupat. Je možné v blízké době očekávat pokles cen nemovitostí? A změnilo se kromě odkladů splátek něco u hypoték?

-

Mezibankovní sazby prudce klesají. Zlevní i hypotéky?

Centrální banky chystají další kolo tisku peněz. Co to znamená pro hypotéky? A jak se budou vyvíjet sazby nyní v době „koronavirové“?

-

Co dělat, když si chci prodloužit lhůtu pro podání daňového přiznání

Nestihli jste si sehnat ještě všechny doklady? Bojíte se, že daňové přiznání nezvládnete odevzdat řádně a včas? Pozor! Od určitého dne začínají naskakovat penále.

-

4 tipy, jak se vypořádat s hypotékou při rozvodu i po něm

Hypotéku splácí lidé v průměru 20 let, což je často déle, než jim vydrží svazek manželský. Co s hypotékou v případě rozvodu? Pomohou vám banky, když vám partner během vlekoucího se rozvodu nechá splátky na krku? A je pravda, že když bývalý partner hypotéku v rámci rozvodové dohody převezme, jste z obliga?

-

Srovnání spořicích účtů, kam vložit peníze?

Který ze spořicích účtů je nejvýhodnější? Jaké sazby má Komerční banka, ČSOB, Air bank? Má opravdu Raiifeisenbank spořicí účet o 3 % p. a.?

-

Čeká banky digitální revoluce?

Bankovnctví čeká v následujících letech řada změn, které klientům ušetří čas i peníze. Jaké trendy budou hýbat bankovním světem? Co již klienti využívají?

-

Kvíz: Otestujte si vaši finanční gramotnost!

Češi na tom nejsou s finanční gramotností valně. Vyzkoušejte si, zda-li se vyznáte v základních ekonomických pojmech a na čem musíte ještě zapracovat.

-

Sazby hypoték se obloukem vracejí ke 2 procentům

Hypoteční sazby již několik měsíců klesají, bez ohledu na to, že ČNB se snaží svou měnovou politikou držet sazby spíše výše. Jak je to možné? A kam se budou vyvíjet sazby v následujících měsících?

-

Jsou hypotéky v České republice drahé?

Evropská hypoteční federace před pár dny vydala zprávu, ve které mapuje vývoj na hypotečním trhu v prvním čtvrtletí letošního roku. Kromě jiného je součástí zprávy také porovnání úrokových sazeb sjednaných hypoték. Jak si stojí česká republika v mezinárodním srovnání?

-

Experti radí: Tohle jsou 4 neprůstřelné důvody, proč zamítnou vaši žádost o půjčku

Vyřízení půjčky bývá náročné a i malá chyba vás může stát to, že ji nezískáte. Na co si dát tedy pozor? A jak se hodnotí vaše bonita?

-

Jak spořící účty reagují na zvýšení sazeb? Vyplatí se více?

Jak banky reagovaly na růst úrokových sazeb u spořících účtů? Staly se výhodnější, než byly v zimě? Kdo má spořící účet se zhodnocením 3 % p. a.?

-

Bude v ČR zavedena daň pro banky a jejich dividendy?

Které parlamentní strany podporují zavedení sektorové daně pro banky? Jakou bude mít podobu? A kdy bude zavedena? Kolik to přinese do státního rozpočtu?

-

Hypotéky nejspíše podraží, jaké máte alternativy?

Česká národní banka poměrně často šlape žadatelům o hypoteční úvěr za krk. Omezuje možnosti poskytování hypoték a také zvyšuje úrokové míry. Jaké máte alternativy k hypotečnímu úvěru?

-

Zájem o úvěry na bydlení začíná pomalinku růst

Po dvou hubených měsících došlo v březnu k mírnému oživení poptávky po úvěrech na bydlení. Banky a stavební spořitelny v uplynulém měsíci poskytly úvěry za téměř 20 miliard. Čtvrtletní výsledky hypotečních bank jsou však nejhorší za posledních 5 let. Co je příčinou?

-

Trh s úvěry na bydlení zamrznul. Oživení je však na obzoru

Banky a stavební spořitelny v průběhu února poskytly úvěry za 14,5 mld. Kč. Oproti loňskému roku klesla produkce úvěrů na bydlení o 32 procent. Znatelný pokles je viditelný jak v oblasti stavebního spoření, tak hypoték. Jaké jsou důvody a jak dlouho bude trvat toto ochlazení?

-

Není sazba jako sazba aneb co je p. a. či RPSN?

Obří úrok na spořicím účtu, hypotéka atakující 1% sazbu či rychlá půjčka z klidu domova a téměř zdarma. I tak často působí reklamy na finanční produkty. Jak ale poznat pravou úrokovou sazbu a jak se vyznat v podmínkách finančních produktů?

-

Srovnání termínovaných vkladů

Termínované vklady patří mezi konzervativní finanční produkty a mají řadu výhod. Která banka poskytuje nejvýhodnější termínovaný vklad?

-

Leden přinesl znatelný pokles počtu i objemu sjednaných hypoték

V lednu výrazně klesl počet i objem sjednaných hypoték, který byl nejnižší za poslední 4 roky. Průměrná úroková sazba poskytnutých hypoték sice vzrostla, ale dobrou zprávou je, že nabídkové sazby již klesají.

-

Průměrná nabídková sazba hypoték začala klesat

Klesající cena peněz na mezibankovním trhu otvírá cestu ke snižování hypotečních sazeb. Některé banky již tohoto využily a hypoteční úvěry opět začaly zlevňovat. Co se bude dít se sazbami hypoték v únoru?

-

Termínované vklady – jak fungují a kdy se vám vyplatí?

Termínované vklady představují jednu z možností, jak jednoduše zhodnotit své volné finanční prostředky. Stačí pouze jednorázově vložit peníze na účet a několik týdnů, měsíců či let na ně nesáhnout. Proč uložit své peníze právě na termínovaný vklad a jaké jsou jeho výhody oproti běžnému účtu? To se dočtete v našem článku.

-

Banky loni poskytly hypotéky za více než 220 miliard. Hypotéky již nezdražují

Objem sjednaných hypoték v prosinci meziročně klesl o 25,8 %. Necelých 15 miliard již nestačilo k tomu, aby banky překonaly objemový rekord z roku 2017. Úrokové sazby hypoték přestaly růst a některé banky dokonce oznámily snížení sazeb.

-

Růst cen bytů nekončí. Dostupnost bydlení se dál zhoršuje

Průměrná cena bytů před třemi měsíci překonala hranici 3 milionů korun a bohužel ani v prosinci se růst tohoto ukazatele nezastavil. Výsledkem je další zhoršení dostupnosti bydlení.

-

Klesnou s přísnějšími hypotékami ceny nemovitosti? Kde to platí a kde nikdy nebude?

Počet lidí, kteří žádají o hypoteční úvěr, poklesl zhruba o pětinu. Stojí za tím přísnější podmínky České národní banky pro schvalování hypoték. Postupně se zvyšují i úrokové sazby a přibližují se třem procentům. Povede to i k menšímu zájmu o nemovitosti? Kde ceny bytů a domů klesnou? A kde k tomu možná nikdy nedojde?

-

Hypoteční sazby rostou nad 3 procenta

Hypotéky se sazbou začínající dvojkou se pomalu stávají minulostí. V listopadu zachvátila hypoteční trh velká vlna zdražování. Až na výjimky rostly sazby ve všech bankách. Průměr nabídkových sazeb vzrostl o 2 desetiny procentního bodu a u nejčastěji poskytovaných úvěrů jsme již nad třemi procenty. Sazby se nad 3 procenta vracejí po 4 letech.

-

Poptávka po úvěrech na bydlení v říjnu zbourala všechny rekordy

Počty i objemy v říjnu sjednaných hypoték vysoko překonaly dosavadní říjnové rekordy. Hlavní příčinou je paradoxně nová regulace, která zhoršuje dostupnost úvěrů na bydlení. Jak je to možné? A co se bude dít dál?

-

Hypoteční sazby letí nahoru. Ceny bytů poprvé vystoupaly nad 3 miliony

Hypoteční sazby i ceny bytů rychle rostou, což má fatální dopad na dostupnost vlastnického bydlení. Spolu s tím od října začaly platit i nová pravidla ČNB pro posuzování žádostí o úvěr. Množina lidí, kteří dosáhnou na vlastní bydlení, se tím vším rychle zmenšuje.

-

ČNB ve čtvrtek nejspíše opět zvýší sazby

Ve čtvrtek bude bankovní rada ČNB rozhodovat o sazbách. Očekává se další navýšení sazeb. Jak jsou na tom sazby v Česku v porovnání s dalšími evropskými zeměmi a jak se případné další zvýšení základních sazeb promítne do cen hypoték?

-

Stavební spoření má své výhody i nevýhody. Kterých je víc?

Rozhodujete se mezi stavebním spořením a například spořicím účtem? Oba produkty mají své výhody, ale i nevýhody. Zkusme si je přiblížit.

-

Co vše právě teď ovlivňuje kurz koruny k euru

V tuzemsku nejsledovanější měnový pár nejen pro české spotřebitele, ale také pro české i zahraniční společnosti, řeč je o měnovém páru EURCZK. Jaké je aktuální dění na tomto měnovém páru a co všechno ovlivňuje poslední dobou jeho vývoj.

-

Zájem o úvěry na bydlení v září lámal rekordy

Od října začínají platit nová doporučení ČNB ohledně posuzování příjmů žadatelů o úvěr. Mnoho lidí si chtělo sjednat úvěr ještě za starých podmínek. Banky a stavební spořitelny v září poskytly úvěry za 27,1 mld. Kč a přepsaly dosavadní rekordy. Co se bude dít dál?

-

Zpřísnění podmínek pro hypotéky se může dotknout i refinancování

Chcete si brát v blízké době hypotéku anebo refinancovat stávající úvěr? Pak buďte na pozoru. Hypotéky se zase zpřísnily a nové podmínky se do jisté míry můžou vztahovat i na refinancování. Co se pro vás tedy může změnit?

-

ČNB zvýšila základní sazby. Budou reagovat i banky a hypotéky?

Bankovní rada ČNB na svém zasedání v minulém týdnu podle všech předpokladů zvýšila dvoutýdenní repo sazbu (2T repo sazbu) o 25 bazických bodů na 1,50 %. Současně rozhodla o zvýšení lombardní sazby na 2,50 % a diskontní sazby na 0,50 %.

-

Jak na "novou" hypotéku dosáhnou lidé s minimální či průměrnou mzdou?

4 příklady vám ukáží, jak nové podmínky ČNB omezí vaše možnosti při získání hypotéky. Podmínky začnou platit již 1. října 2018. Jaké musíte mít mzdy a úspory, abyste dosáhli na průměrnou hypotéku? A jakou hypotéku si může dovolit člověk s minimální a průměrnou mzdou?

-

Od 1. října se zpřísňují podmínky k získání hypotéky!

Od 1. října se opět zpřísňují podmínky a my vám ukážeme, co vše musíte nově splnit, abyste získali hypotéku. Kolik mít ušetřeno a jakou mít mzdu? Jaké jsou sazby hypoték? A co státní půjčka?

-

Sazby hypoték rostou. Ale ne ve všech bankách

Srpen přinesl zdražení hypoték. Pro navýšení sazeb se rozhodlo 5 bank a k nim se v tomto týdnu přidala i Komerční banka. Na druhou stranu Air Bank sazby snížila. Co se to na trhu děje a jak se budou sazby vyvíjet dál?

-

Jak na pohledávky dlužníků před uplatněním u soudu?

Nejlepším způsobem, jak se vyhnout nezaplaceným pohledávkám, je opatrnost – pečlivý výběr smluvního partnera a použití zajišťovacích nástrojů. Pokud i přesto nastává situace, že dlužník neplatí a pohledávku bude nutno uplatnit soudní cestou, přinášíme několik tipů, na co si dát pozor.

-

Jak si zažádat o státní hypotéku ve 3 krocích

Od 15. srpna máte možnost zažádat si novou státní půjčku na bydlení, a to až do 2 milionů korun. Co musíte splnit, abyste na ni získali nárok?

-

5 tipů, jak mít výhodnější hypotéku i v době zdražování

Hypotéky pozvolna zdražují. Praxe ale ukazuje, že i přes rostoucí nabídkové úrokové sazby je s dobrou znalostí trhu možné mít lepší úrok, než banky nabízejí v sazebnících. Při porovnávání výhodnosti různých nabídek je ovšem dobré srovnávat nejen úrokovou sazbu, ale i celkové náklady, a to v rámci jednoho fixačního období. Kromě úroku je totiž s úvěrem spojena řada dalších poplatků.

-

Jak hypotéky reagují na změny sazeb ČNB?

Hypoteční sazby zůstaly červnovým zvýšením úrokových sazeb prakticky nedotčeny. Před pár dny však ČNB sazby opětovně navýšila. Jak se tyto kroky centrální banky promítnou v sazbách hypoték?

-

Když dlužník neplatí. Jak vypočítat a uplatnit úrok z prodlení?

Při počítání úroků z prodlení je nutné zjišťovat, který den byl prvním dnem prodlení dlužníka a tedy rozhodným dnem pro stanovení sazby úroků z prodlení. Od roku 1994 až do dneška došlo k několika změnám v metodice počítání úroků z prodlení a je tedy třeba vycházet z právní úpravy platné v okamžiku rozhodného dne.

-

Co je to úrok z prodlení v obchodněprávních vztazích a jak jej lze sjednat?

Rozlišujeme právní instituty „úroků“ a „úroků z prodlení“. Úrok z prodlení, stejně jako úrok, je příslušenstvím pohledávky. Z toho také vyplývá skutečnost, že se úrok z prodlení promlčuje současně s jistinou pohledávky. Neexistence smluvního ujednání o úroku z prodlení ještě neznamená, že věřitel na úrok z prodlení nemá nárok. V takovém případě se uplatní zákonná výše úroku z prodlení stanovená nařízením vlády.

-

Na hypotečním trhu se rozhořívá souboj o tržní podíly

Hypoteční banky stojí na rozcestí. Zvýšení sazeb ČNB a opětovný růst sazeb na mezibankovním trhu by měl dle předchozích zkušeností předznamenat i postupné zvyšování hypotečních sazeb. Ovšem zatím se tak neděje a v případě některých bank sazby dokonce klesají. Jak to?

-

Zájem o hypotéky poklesl. Co může být příčinou?

Hypoteční trh zaznamenal v květnu výrazný meziroční i meziměsíční pokles. Daří se však stavebním spořitelnám, jejichž produkce meziročně vzrostla o 20 %. Co je důvodem těchto změn?

-

ČNB opět zpřísňuje poskytování hypoték - není ale třeba panikařit

Česká národní banka už v loni nabádala poskytovatele hypoték, aby „obzvláště obezřetně“ vyhodnocovali žádosti o úvěr s ohledem na příjmy a zadlužení žadatelů. V aktuálním doporučení již definovala konkrétní pravidla, ze kterých vyplývá, že výše dluhu by neměla překročit devítinásobek ročního čistého příjmu a splátka může činit maximálně 45 procent měsíčního čistého příjmu. Nová pravidla ale bývají přeceňována a v důsledku nemusejí mít na dostupnost hypotéky zásadní vliv. Nejvýznamnějším omezením hypoték tak zůstává regulace LTV.

-

4 věci, co nás naučila tento týden poradna

S postupným redesignem stránek došla řada i na poradnu. V novém kabátku se tak můžete zeptat třeba na daně, bydlení nebo spoření a zdarma dostanete odpověď od jednoho z našich odborníků.

-

ČNB zpřísnila svá doporučení. Získat úvěr bude těžší

Česká národní banka v souvislosti s publikací Zprávy o finanční stabilitě rozhodla o zavedení dalších dvou omezení v oblasti poskytování úvěrů. Od 1. října letošního roku bude kromě limitů LTV (poměr zástavní hodnoty nemovitosti vůči výši úvěru) sledovat i dodržování limitů pro posuzování zadluženosti žadatelů o úvěr. Jak se to projeví v dostupnosti hypoték?

-

Které země EU splňují Maastrichtská kritéria?

Splnění Maastrichtských kritérií je nutnou podmínkou pro vstup do Evropské měnové unie. I přes nepopularitu v ČR je euro v rámci EU nadále oblíbené a k jeho zavedení volají i čeští podnikatelé. Které země Evropy by splňovaly podmínky zavedení eura? A jaké vůbec tyto podmínky jsou?

-

Dostupnost bydlení je nejhorší za posledních 9 let

Příjmy českých domácností loni vzrostly téměř o 4 procenta. Přesto dostáhnout na vlastní bydlení je čím dál těžší. Čím to?

-

Hypotéka vs. úvěr ze stavebního spoření

Výše úroků u hypoték roste a do obliby se stále více dostává úvěr ze stavebního spoření, který má ovšem rovněž svá úskalí. Jaké jsou aktuální úrokové sazby u uvěru ze stavebního spoření a jaké u hypoték? Provnejte výhody a nevýhody hypoték a stavebního spoření.

-

Ceny bytů rostly v 1. čtvrtletí o 15 %

Největší meziroční nárůst nabídkových cen bytů vykazuje Olomoucký a Plzeňský kraj. Vzhledem k růstu cen nemovitostí a zdražování hypoték dochází k rapidnímu zhoršování dosažitelnosti vlastního bydlení. Na pořízení průměrného bytu vynaloží průměrná česká domácnost již 6,6násobek čistého ročního příjmu.

-

Hypotéky 2018: Nároky na příjmy žadatelů porostou

Bude páru s jedním dítětem stačit na třímilionovou hypotéku čistý měsíční příjem ze zaměstnání 30 000 Kč, nebo ne? Podobnou situaci (a mnohé jiné) mohou české banky posoudit odlišně.

-

Růst hypotečních sazeb se nejspíše zpomalí

Březen přinesl další nárůst úrokových sazeb. Přitom na mezibankovním trhu sazby spíše klesají. Jaké jsou aktuální sazby hypotečních úvěrů a jaký bude jejich vývoj v nejbližších měsících?

-

Zdražování hypoték navzdory poklesu ceny peněz nekončí

Sazby na mezibankovním trhu začaly na začátku února klesat. V cenách hypoték se však tento trend zatím nepromítnul. Ba naopak, nabídkové sazby v průběhu února dál rostly.

-

Jak těžké je dostat hypotéku?

V uplynulých dvanácti měsících došlo u hypoték ke zpřísnění pravidel pro jejich získání. Ceny nemovitostí totiž letí vzhůru, a tak se klienti snaží financovat nové bydlení z úvěru z největší možné části. Jak tedy překonat obtíže se získáním hypotéky?

-

Na kolik opravdu vyjde hypotéka?

Chtěli byste vlastní bydlení, něco už máte naspořeno a zajímalo by vás, na kolik vlastně taková hypotéka vyjde? Nejde jen o pravidelné splácení, připravit se musíte i na poplatky.

-

ČNB nejspíš už dnes zvýší sazby. Jak budou reagovat hypotéky?

Podle většiny analytiků dojde již tento čtvrtek k navýšení základních sazeb ČNB. Pokud by se tak stalo, trh hypoték nezůstane imunní. Po velké vlně zdražování by to byl nejspíše další impulz pro navýšení hypotečních sazeb.

-

Hypotéky za jediný měsíc podražily o stokorunu

V prosinci pokračovalo zvyšování hypotečních úrokových sazeb. 9 bank změnilo cenu hypotéky a v drtivé většině případů to bylo směrem vzhůru. Které to byly a kam se vydají sazby v novém roce?

-

Rostou ceny bytů i úrokové sazby. Koupit si vlastní byt je tak stále těžší!

Průměrná nabídková cena bytů u nás v listopadu vzrostla na 2,64 milionu Kč. Oproti loňsku tento ukazatel vzrostl o 370 000 Kč. Jak dlouho musí české domácnosti vydělávat na pořízení bytu a jak velkou část rodinného rozpočtu domácnostem slupne splátka hypotéky?

-

Banky mění hypoteční sazby jak na běžícím pásu

Růst sazeb pokračuje. Nejvíce rostou úrokové sazby hypoték poskytovaných na maximálně 80 % hodnoty nemovitosti. Ze 14 bank pouze 5 ponechalo své sazby během listopadu beze změny. A další 3 banky mění sazby nyní na začátku prosince.

-

Hypoteční sazby výrazně vzrostly. Jaký má na ně vliv ČNB?

Od dosažení úrokového dna uplynulo 12 měsíců. Mezitím sazby u 70% hypoték vzrostly o 4 desetiny procenta a téměř o celé procento u úvěrů do 85 % LTV. Co udělá takový nárůst sazeb s měsíční splátkou hypotéky a jak se v cenách hypoték projeví zvýšení sazeb ČNB?

-

ČNB sazby neměnila. Hypotéky se prodávají okolo 2 procent

Průměrná nabídková sazba hypoték vzrostla v září na 2,20 %, vyplývá z aktuálních dat společnosti GOLEM FINANCE. Oproti loňskému roku se nyní hypotéky prodávají o 3 desetiny dráž. Kolik je to v přepočtu na koruny a jak se budou sazby vyvíjet dál?

-

Jak se vám zvýší splátka hypotéky při refinancování?

Úrokové sazby v poslední době vzrostly nejvíce u hypoték, kde poměr výše úvěru k hodnotě zástavy (LTV) přesahuje 80 %. Může za to omezení ze strany České národní banky (ČNB). Končí-li vám v současnosti 3letá nebo 5letá fixace, budete však aktuálně stále refixovat nebo refinancovat s výhodnější sazbou. Postupně se ale situace otočí, protože fixace budou končit klientům, kteří mají sazbu fixovanou v době nejnižších úroků. O kolik se vám pak může zvýšit splátka? A jak se změnilo refinancování díky nové legislativě?

-

Ceny bytů jsou zpět na květnových maximech

Hypoteční sazby i ceny bytů po letní pauze opět mírně rostou. Zatímco loni česká domácnost vynaložila na splátku hypotéky 33 % svých příjmů, letos v srpnu už to bylo bezmála 40 %. Byty se nyní v průměru nabízejí za 2,6 mil. Kč.

-

Sazby hypoték v srpnu rostly

Průměrná nabídková sazba hypoték roste napříč celým spektrem. V březnu začaly růst sazby hypoték pokrývající více než 80 % hodnoty nemovitosti (LTV), nyní už se pozvolna přidaly i úvěry do 80 % LTV. Ceny hypoték jsou vlivem vzájemné konkurence bank stále ještě na velmi příznivých úrovních, ale tlak na jejich růst je enormní.

-

2 měsíce po sobě bankám klesají objemy hypoték. Proč?

Od roku 2015 průměrná výše úvěru rostla mezi jednotlivými roky řádově o desítky tisíc korun a byla jedním z hlavních motorů růstu celkové produkce hypotečních úvěrů. V červenci se tento růst zastavil a objemy hypoték již podruhé za sebou meziročně klesly. V uplynulých 2,5 letech neobvyklá situace. Jaký je důvod a co se bude dít dál?

-

Ceny nemovitostí rostou a hovoří se i o realitní bublině. Je na čase prodat investiční byt?

Ceny nemovitostí rostou, což mnoho lidí inspirovalo v předchozích letech k nákupu nemovitosti jako investice. V Praze například jsou ceny nemovitostí vyšší o 45 % oproti roku 2010. Je ale otázkou, jestli to náhodou není jen bublina. A nevyplatilo by se právě teď nemovitost drženou jako investici prodat?

-

ČNB zvýšila úrokové sazby. Kolik vás bude stát hypotéka?

Bankovní rada ČNB zvedla minulý týden 2týdenní repo sazbu z 0,05 % na 0,25 %. Trh chápe nárůst sazeb jako bod zlomu oznamující konec levných peněz a očekává se, že budou růst i úrokové sazby hypoték. Je to reálné a jak se taková změna může promítnout v zájmu o hypotéky?

-

Zvýší ČNB své sazby? A co to udělá se sazbami hypoték?

Bankovní radu ČNB čeká hlasování o úrokových sazbách a podle některých analytiků by již dnes ve čtvrtek mohlo dojít k rozhodnutí o jejich navýšení. Jak by se tato změna promítla v sazbách hypoték a mají vůbec sazby ČNB sílu ovlivnit výši úrokových sazeb hypoték?

-

Které banky snížily úrokové sazby hypoték?

Hypotéky mají za sebou další bouřlivý měsíc. 11 z 15 bank v červnu měnilo sazby. Zatímco sazby hypoték pokrývající 80 % hodnoty nemovitosti zůstávají prakticky beze změny, u úvěrů nad 80 % prudce stoupají a atakují 3% hranici.

-

Intervence podpořily exportéry na úkor ostatních. Jejich konec přinese levnější zboží i dovolenou

Česká národní banka (ČNB) na počátku dubna ukončila režim devizových intervencí, kterými oslabovala korunu kvůli riziku deflace. Jak se ukončení kurzového závazku projeví v našich peněženkách? Komu toto opatření pomohlo a komu nikoliv? Podle některých odborníků se na zisky exportérů složili všichni ostatní.

-

Všechno má svou cenu - věci, služby i peníze

Vše má svou hodnotu, i když mnohdy zcela malou a zanedbatelnou. Co jí vlastně určuje, od čeho se odvíjí a na čem je závislá? Faktorů je víc.

-

Hypotéky zdražují, úroky vkladů jsou stále nízké. Hrozí nám záporné sazby?

Úrokové sazby v posledních letech stabilně klesaly. Klientům bank přinesl takový vývoj extrémně levné hypotéky i velmi příznivé sazby spotřebitelských úvěrů. Na druhé straně však i takřka mizivé výnosy z vkladů. Jaký vývoj můžeme očekávat letos? A může nastat situace, že úroky budou záporné? Negativní sazby může centrální banka zavést v souvislosti s ukončováním devizových intervencí. Jaký by to mělo dopad na klienty bank?

-

Zastaví rostoucí inflace britskou centrální banku ve snižování sazeb?

Jenom několik dní potom, co guvernér britské centrální banky Mark Carney veřejně pravil, že bude tolerovat rychlejší růst cenové hladiny, která by mohla v nejbližších měsících překročit inflační cíl 2 procent, ve prospěch ekonomického růstu, vyskočil index spotřebitelských cen (index CPI) na britských ostrovech na 2letá maxima. Načasování Carneyho výroků ohledně inflace nebude pouhá shoda náhod. Guvernér patrně tušil, jakým směrem se bude vyvíjet cenová hladina po 18procentním propadu britské libry.

-

Chybná RPSN v úvěrové smlouvě? Dostanete zpět většinu úroků

Roční procentní sazba nákladů (RPSN) na spotřebitelský úvěr musí být ve smlouvě uvedena ve správné výši. Omyl nebo početní chyba při jejím stanovení znamená, že se na úvěr uplatní diskontní sazba České národní banky z doby uzavření smlouvy. Vyplývá to z rozhodnutí Nejvyššího soudu, jehož očekávané odůvodnění je nově dostupné v internetové databázi.

-

Jsou záporné úrokové sazby takové drama?

Za starých dobrých časů kvantitativního uvolňování se centrální bankéři jednotně shodli na tom, co je dobré pro ekonomický růst. Dneska už si do noty tolik nehrají. Některé centrální banky mají v úmyslu pomocí negativních úrokových sazeb odradit finanční ústavy od toho, aby si u nich ukládaly přebytečné rezervy. Věří, že prostřednictvím levných úvěrů podpoří půjčky domácnostem a podnikům a nakopnou tak hospodářský vzestup. Ten zase popostrčí inflaci zpět k cílové hodnotě 2 procenta, která je brána jako hranice cenové stability. Ale na tomto názoru se neshodnou všichni představitelé centrálních bank.

-

Postoje bankéřů Fedu. Převažují jestřábi či holubice?

Velkým tématem posledních týdnů a měsíců je to, zda americký Fed na svém zasedání k 20. a 21. září zvýší či nezvýší úrokové sazby. Šance na přitvrzení měnové politiky rostou a klesají spolu s tím, jak celou věc komentuje ten či onen zástupce měnového výboru Fedu. V posledních dnech přitom takovýchto proslovů proběhla celá řada, což pro mnohé pozorovatele může působit velmi nepřehledně. Není tak na škodu udělat si přehled v posledních vyjádřeních, které stihli bankéři před zahájením fáze mlčenlivosti poskytnout do médií. Z těchto slov si lze vytvořit poměrně dobrý obrázek o tom, kdo bude hlasovat pro navýšení úrokových sazeb a kdo bude dál prosazovat opatrnost.

-

Červenec přerušil hypoteční šňůru rekordů

Během devatenácti po sobě jdoucích měsíců padaly rekordy poskytnutých hypoték, což se změnilo až v prvním prázdninovém měsíci. I přesto, že je pokles oproti červnovým 24 miliardám korun značný, byl červencový objem 15,2 mld. Kč druhý nejlepší v historii. Úvěry ze stavebního spoření však nijak nezazářily, poskytl se objem 3,4 mld. Kč, což je sotva průměrný výkon.

-

Fed je rozdělen, ale opatrnost dál vítězí

Američtí centrální bankéři stále nenašli odvahu k navýšení úrokových sazeb a nic ani prozatím nenasvědčuje tomu, že by se na tom mělo něco v nadcházejících měsících změnit. Vyplývá to alespoň z informací z nově zveřejněného zápisu sepsaného na nedávném zasedání měnového výboru Fed. Někteří zástupci se sice již postupně začínají přiklánět k názoru, že je americká ekonomika v takovém stavu, který by navýšení úrokových sazeb ospravedlnil, nicméně jich stále ještě není dostatek a dál tak platí status quo.

-

Centrální banky hrají nebezpečnou hru

Světové trhy během léta výrazně posílily díky příznivým krokům centrálních bank v čele s Bank of England, která zahájila nové kolo kvantitativního uvolňování s cílem absorbovat šok po výsledku referenda o brexitu. Výsledek volby nedokázal zničit důvěru v britský státní dluh a britské akcie i globální trhy si s úlevou vydechly. Na druhé straně Atlantiku se zdá, že největší světová centrální banka, americký Fed, se vzhledem k neslaným, nemastným údajům o americké ekonomice drží zpět a neplánuje další zvyšování úrokových sazeb. Pokud jde o ECB, ta hlasitě oznámila nadcházející přehodnocení své politiky na svém jednání 8. září, což zvýšilo očekávání dalšího možného uvolňování.

-

Úroková sazba hypoték se odrazila ode dna

Průměrná úroková sazba hypoték v Česku v červenci nepatrně stoupla na 1,88 procenta. Přerušila tak sérii pěti poklesů v řadě. V červnu, kdy byla na historickém minimu, činila 1,87 procenta, vyplývá z údajů Fincentra Hypoindexu. Index sleduje od roku 2003 průměrnou úrokovou sazbu hypoték v ČR bez ohledu na dobu fixace.

-

Extrémně nízké sazby hypoték nahrávají také rekonstrukcím

Zájem o hypoteční úvěry v Česku opět trhá rekordy. Díky extrémně nízkým úrokovým sazbám, které v červnu klesly až na hodnotu 1,87 procenta, jsou totiž peníze na bydlení pro žadatele dostupnější než kdy dříve. Za prvních šest měsíců letošního roku tak tuzemské banky poskytly klientům více než 55 tisíc hypoték v celkovém objemu přes 106 miliard korun. Hned čtvrtina úvěrů přitom směřovala na rekonstrukce a výstavbu.

-

Pět hlavních příčin cenového růstu žlutého kovu

Rok 2016 se nese ve znamení cenového růstu komoditních kovů. Zlato, stříbro a těžařské společnosti jsou pro tuto chvíli nečekanými investičními vítězi. Nejvyšší procentuální nárůst zaznamenalo stříbro (44 %), které se na trhu více obchoduje a má tendenci být mnohem více volatilní. Zlato zaznamenalo meziroční nárůst až o 300 dolarů za unci (25 %). Cena zlata je, jako u každé jiné komodity, odvislá od zákonů nabídky a poptávky. Uvádíme zde hlavní faktory, které zapříčinily rostoucí poptávku po zlatě.

-

Stavební spoření v roce 2016: půl milionu nových smluv, úvěry v objemu 50 miliard

Zájem o stavební spoření v letošním roce vzroste. Stavební spořitelny by měly uzavřít asi o 10 procent nových smluv více, podobným tempem porostou i úvěry. Zájmu o spoření nahrávají nízké úrokové sazby ostatních zajištěných produktů, v úvěrování je trendem především financování rekonstrukcí a modernizací.

-

Hypotéky se prodávají za méně, než za kolik je banky nabízejí

Obrovský zájem o hypotéky vytěžuje banky na hranici procesních kapacit. Sazby hypoték přešlapují na místě a pravděpodobnější je nyní s ohledem na vývoj na mezibankovním trhu spíše scénář otočení trendu a pozvolného růstu.

-

Kdy Fed zvýší úrokové sazby? Letos to nebude

Už je to více než půl roku, co se naposledy odhodlali zámořští centrální bankéři k navýšení úrokových sazeb. Od té doby se měnový výbor Fedu sešel už čtyřikrát a vždy se rozhodl pro zachování statutu quo a s dalšími monetárními restrikcemi vyčkat na vhodnější příležitost.

-

Hypotéky opět v hledáčku ČNB. Některým typům úvěrů zvoní hrana

Česká národní banka plánuje zpřísnění pravidel pro poskytování hypoték. Mimo povolený rámec budou hypotéky poskytované na celou hodnotu zajištěné nemovitosti – tzv. 100% hypotéky. Nová opatření se týkají také refinancování a úvěrů na pořízení nemovitosti k dalšímu pronájmu. Jaké budou dopady těchto opatření?

-

Nová makrodata odsunují možnost zvýšení sazeb v USA

Během každého roku jsme svědky pouze několika málo extrémně kurzotvorných událostí, které mívají tendenci ovlivnit dění na kapitálových trzích na dlouhé měsíce. Jeden z takových momentů se udál v uplynulém týdnu. Byl jím report nových dat z amerického trhu práce, konkrétně šlo o počet nově vzniklých pracovních míst v soukromém sektoru za měsíc květen.

-

Extrémně nízké sazby – co se může stát za 3 nebo 5 let?

Hypoteční sazby jsou nyní na absolutních minimech. Nízko mohou zůstat ještě relativně dlouho, ale rozhodně ne navždy. Již nyní při sjednávání hypotéky je proto nutné počítat s budoucím růstem úrokových sazeb.

-

Tranzit do Ruska. ČNB monitoruje každého, kdo má finanční vazby na Kreml

Obraz ruského kapitálu v Česku není vůbec pěkný. „Vyvádějí se vysoké objemy finančních prostředků ze zahraničních společností, velmi často s ruskými vlastníky, kdy Česká republika měla sloužit jako tranzitní země pro převody do dalších, bezpečných destinací, jako je například Kypr,“ zaznělo v loňské výroční zprávě Finančního analytického útvaru (FAÚ).

-

Případné zavedení záporných sazeb zvedne poptávku po nemovitostech

Spořící účty nevydělávají a na druhé straně ceny bytů vzrostly meziročně o 8 %. Češi hledající alternativní způsoby zhodnocení peněz vidí v nemovitostech zajímavou příležitost. V lednu banky sjednaly hypotéky za rekordních 12,5 miliardy korun a i v únoru očekáváme, že celková suma bude atakovat dosavadní únorový rekord – 11,5 mld. Kč.

-

ČNB uvažuje o záporných sazbách. Co by to udělalo s již tak extrémně levnými hypotékami?

Po vyjádřeních viceguvernéra ČNB Vladimíra Tomšíka a dnes i Jiřího Rusnoka se v Česku opět dostaly do hry záporné úrokové sazby. Je tento scénář reálný a co by znamenaly záporné úrokové sazby pro trh hypoték?

-

Nekonečný boj Švýcarska s ECB

Americká finanční krize a následná dluhová krize eurozóny, kdy se 2krát zachraňovalo Řecko před krachem a eurozóna bojovala o přežití, byly pro švýcarský frank tvrdým oříškem. Výsledkem je 34procentní posílení franku proti euru za 8 let. Švýcarská centrální banka (SNB) se snažila zvrátit tento osud několikrát. Avšak neúspěšně.

-

Růst úrokových sazeb v USA se blíží

Americká centrální banka se bezesporu výrazně zasloužila o zmírnění negativních dopadů finanční krize z let 2007 až 2008. Fed rychle reagoval rozvolněním monetární politiky prostřednictvím snížení úrokových sazeb na naprosté minimum spolu se spuštěním bezprecedentního a velmi kontroverzního programu kvantitativního uvolňování.

-

Hypotéku s desetiletou fixací. Ano či ne?

Rekordně nízké sazby hypoték a na druhé straně snaha bank získat loajální klienty přinesly na trh hypotéky s možností fixace úrokové sazby na 5 a více let. Jaké jsou výhody a nevýhody hypoték s dlouhou fixací a které banky tyto sazby nabízejí?

-

Doktor Zkáza: Nejnebezpečnější jsou centrální banky

Papírové peníze ztratí hodnotu, tvrdí švýcarský investor trvale žijící v Thajsku a vydavatel newsletteru Gloom, Boom & Doom Report Marc Faber. Muž s přezdívkou doktor Zkáza je znám pro své chmurné názory na budoucnost světové ekonomiky a trhů. „Kolaps současného systému je nevyhnutelný, ke krachu svět přivedou centrální banky,“ tvrdí muž, který se stal světovou investorskou celebritou.

-

Hypotéky zavadily o úrokové dno

Úrokové sazby hypoték po 19 měsících vzrostly. K obratu trh nasměřovaly dvě největší banky, které pod tlakem rostoucích cen zdrojů oznámily v polovině června zdražení fixních sazeb. Klienti však zoufat nemusejí, stále je možné získat hypotéku s fixní sazbou pod 2 procenty.

-

Co týden dal? Řetězce zneužívají velkou vyjednávací sílu

Obchodní řetězce mají na českém maloobchodním trhu tak významné postavení, že mohou diktovat svým dodavatelům téměř jakékoli podmínky. Dodavatelé se jim mnohdy podřídí i za cenu toho, že své zboží prodávají s minimálním nebo nulovým ziskem či ho dotují. Vyplývá to z anonymního průzkumu nevládní organizace Ekumenická akademie mezi 30 dodavateli potravin.

-

V USA se začnou navyšovat úrokové sazby. Kdy?

Bankéři ze San Francisco Fed zpochybnili oficiální data ohledně vývoje amerického HDP za první kvartál letošního roku. Zatímco vládou reportovaný údaj signalizoval pouze 0,2% mezikvartální růst, San Francisco Fed odhaduje až 1,8% mezikvartální posílení ekonomiky.

-

Co týden dal? Povinné ručení zdraží o 5 %

Zatímco v loni povinné ručení podražilo zhruba o desetinu, letos se očekává další růst o 5 %. Důvodem jsou podle pojišťoven vyšší náklady v důsledku změn v občanském zákoníku. Více v pravidelném týdenním souhrnu.

-

ČNB ponechává úrokové sazby beze změny, potvrdila kurzový závazek

Bankovní rada ČNB na svém dnešním jednání rozhodla ponechat úrokové sazby na stávající úrovni. Dvoutýdenní repo sazba zůstává na 0,05 %, diskontní sazba na 0,05 % a lombardní sazba na 0,25 %.

-

Co týden dal? Česká ekonomika letos poroste o 2,5 %

Česká ekonomika podle podzimní prognózy Evropské komise letos poroste o 2,5 %, zatímco celá Evropská unie poroste jen o 1,3 % a eurozóna o 0,8 %. Výrazné hospodářské zpomalení zaznamená v letošním roce Ruská federace - poroste o 0,3 %. Více v pravidelném týdenním přehledu.

-

Kde nejlépe zhodnotíte úspory v cizí měně?

V českých bankách můžete spořit nejen v korunách, ale i v zahraničních měnách. Na výběr máte mezi spořicími účty a termínovanými vklady. Výhodnější úrokové sazby najdete zpravidla u menších bank. Ve které bance získáte nejvyšší úrok? A jaké jsou další podmínky?

-

Velká zlatá hra: dočkají se investoři dalšího propadu?

Žlutý kov dopadl v pátek 12. září na své osmiměsíční minimum jako důsledek nedostatečné investiční poptávky po zlatých Futures, a z důvodu jejich odprodeje. Za celý minulý týden ztratil žlutý kov 3,1%, což je jeho největší týdenní pokles od května. Ovlivňují ho především obavy z dřívějšího, avšak očekávaného, zvýšení sazeb ze strany Federálního rezervního systému.

-

USA: Manipulace s daty nebo reálné oživení trhu práce?

Zlato se závěrem minulého týdne obchodovalo na nižší cenové úrovni. Jeho nárůst byl limitován americkými daty z oblasti podpory v nezaměstnanosti, které "oficiálně" potvrdily pokračující oživení na trhu práce.

-

Nezaměstnaných v USA ubývá. Co na to Fed a sazby?

Akciové investory velmi příjemně potěšila čtvrteční data z pracovního trhu Spojených států. Nezaměstnanost zde v červnu klesla na 6,1 %, což znamená nejnižší úroveň za posledních šest let.

-

Roztočí tiskárny na vyšší obrátky negativní vývoj HDP?

Charakteristika bezpečného přístavu pro zlato platila bezpečně. Zlato na konci minulého týdne připsalo pouze 0,33 % a zakončilo týdenní obchodování na 1319,03 dolarů/unci. V minulém týdnu vyšla zpráva, že ekonomika USA v červnu přidala 215 tisíc pracovních míst, což byl zhruba stejný počet míst jako v květnu a pro trhy to bylo mírné zklamání.

-

Hledáte důvod pro oslabení EUR/USD?

Pro ty, kteří hledají důvod pro posílení USD vůči EUR, se kromě srovnání výnosů státních dluhopisů těchto dvou ekonomických celků momentálně nabízí i komparace odlišných rétorik jejich centrálních bank.

-

Co přinese Draghiho intervence?

Evropská centrální banka svou nedávnou intervencí vyšla vstříc všem, kteří již delší dobu volali po razantním zákroku proti posilujícímu euru a hrozbě pádu do deflační pasti. Draghi a jeho kolegové z rady guvernérů jednohlasně odsouhlasili hned několik zajímavých nástrojů s potenciálním dopadem na finanční trhy a také na reálnou ekonomiku.

-

S intervencí ČNB nesouhlasí 43 % firem

S odstupem několika měsíců lze podrobněji zhodnotit vliv loňské listopadové intervence na ekonomické prostředí v České republice. Jak vnímají zásah ČNB a jeho dopady zkušení odborníci z řad finančních ředitelů a top managementu?

-

Čekají Japonsko další monetární stimuly?

Japonská centrální banka (BOJ) je momentálně nejaktivnější centrální bankou z vyspělých ekonomik, co se týče tisknutí peněz. Aktuálně měsíčně pumpuje do své ekonomiky v absolutních číslech více než americký Fed, přičemž japonská ekonomika představuje co do velikosti jenom 1/3 té americké. Nicméně šance, že BOJ rozjede svoje tiskárny peněz ještě rychleji, se zvyšuje, a to hned z několika důvodů.

-

Maďarská centrální banka snížila úrokovou sazbu po 19. v řadě

Maďarská centrální banka (MNB) snížila tento týden základní úrokovou sazbu o 15 bazických bodů z 2,85 na 2,70 procenta. Zajímavějším faktem ale je, že banka přistoupila k tomuto kroku již po 19. v řadě, přičemž v létě 2012 byly ještě sazby na úrovni 7 procent.

-

Nejlepší spořicí účty na začátku roku 2014

Pokud chcete získat nejvyšší úrokovou sazbu spořicího účtu na trhu, připravte se na to, že to nebude „zdarma“. V prostředí ultra nízkých úrokových sazeb, které nyní na finančních trzích panuje, si banky nemohou dovolit u svých spořicích účtů bez výpovědní lhůty úrokové sazby 1,5 % - 2 %, aniž by je zčásti dotovaly.

-

ECB by se dnes mohla dostat “před křivku”, tak jako ECB v listopadu

Jestliže včerejšek a vlastně i zítřek byl, respektive bude převážně o amerických datech z trhu práce, tak dnes musí globální trhy a to včetně toho českého věnovat pozornost centrálním bankám. Kromě Bank of England, bude rovněž zasedat vedení ECB a také bankovní rada ČNB.

-

Americká centrální banka našla recept na utlumování QE

Po dvoudenním zasedání měnového výboru americké centrální banky vyšla ve středu zpráva, že program kvantitativního uvolňování číslo 3 (QE) začíná brzdit. Samo o sobě to zní jako všední zpráva, pro akciové trhy to ovšem byla bez nadsázky nejočekávanější událost v roce 2013.

-

Úroky hypoték ke konci roku 2013 opět porostou

S hypotékami je to v poslední době jako na houpačce – nahoru, dolů. Kdekdo touží bydlet ve vlastním – kdo si to ale může dovolit? Patříte k těm, kteří na splátky hypotéky dlouhodobě dosáhnou, nebo byste si ukousli příliš velké sousto?

-

Monetární politika – nástroj centrální banky

Koruna nedávno razantně oslabila díky intervenci ČNB. Tento krok vyvolal poměrně rozporuplné rekace. Jaké má centrální banka důvody k takovému zásahu a jaké jsou jeho důsledky? Přečtěte si v čem monetární politika spočívá, jakých využívá nástrojů a jaké jsou obecně důsledky jejího uplatňování.

-

Spočítejte si úrok z prodlení na naší kalkulačce

Měl váš obchodní partner zaplatit fakturu a nezaplatil? Můžete po něm požadovat úrok a poplatek z prodlení. 0d 1.7. 2013 jsou úroky z prodlení vyšší.

-

Ohrozí rostoucí sazby růst čínské ekonomiky?

Rostoucí napětí na čínském peněžním trhu znervózňuje investory po celém světě. Sedmidenní reposazba vzrostla takřka na 5 %, což je zvýšení téměř o jeden procentní bod oproti předchozímu dni.

-

Nové pořádky nesou riziko

Dříve byly nejčastěji používaným nástrojem monetární politiky intervence ve prospěch měny a úrokové sazby. O nástrojích jako je kvantitativní uvolňování se ani neuvažovalo. Každá změna úrokových sazeb měla vliv na finanční trhy. A dnes?

-

Osobní bankrot: Nejlevnější řešení exekuce

V dnešní turbulentní době, kdy roste nezaměstnanost a stále více domácnosti v důsledku recese bojuje s každou korunou, narůstá počet těch, kteří nejsou schopni splácet své splatné závazky. Jsou to různé půjčky či úvěry na bydlení, které si lidé sjednávají s bankovními, ale také s nebankovními finančními institucemi.

-

Máme se bát rostoucích úroků?

Jedním z opatření, která měla pomoci rozhýbat světovou ekonomiku, bylo snížení úrokových sazeb centrálními bankami. Cílem tohoto jednání mělo být napumpování peněz do ekonomiky, a to prostřednictvím dostupných (nízkoúročených) úvěrů jak pro právnické, tak fyzické osoby. Tento cíl se nepodařilo úplně naplnit a tak centrální banky přistoupily k více neortodoxním řešením, jako je kvantitativní uvolňování apod.

-

Evropa se probouzí z recese

Evropský statistický úřad (Eurostat) zveřejnil první rychlý odhad týkající se druhého čtvrtletí roku 2013 a jeho hospodářské výsledky nejsou pro eurozónu a země Evropské unie vůbec špatné. Ekonomika zemí Evropské unie se vymanila ze skoro rok a půl trvající recese. Od posledního čtvrtletí roku 2011 totiž vykazovala nepřetržitý pokles. Zveřejněné údaje ze 14. 8. 2013 jsou světlejší, než odhady většiny analytiků, které očekávaly maximálně mezičtvrtletní růst 0,2 %. V meziročním vyjádření se však povedlo euro ekonomiku pozvednout o 0,3 %, s čímž analytici nepočítali.

-

Korporátní zisky a šéf Fedu Bernanke opět nastaví tón

Vlídná slova centrálních bankéřů v kombinaci s velmi dobrým rozjezdem kvartální výsledkové sezóny firem v USA byla v minulém týdnu povzbuzením pro prakticky všechny třídy aktiv - od amerických akcií přes komodity až po třeba středoevropské vládní dluhopisy.

-

Výprodej dluhopisů věští dobré časy

Tón všemu dění na globálních trzích udává v poslední době zcela neoddiskutovatelně americký trh vládních dluhopisů. Včera, ještě předtím než došlo ke korekci, výnos desetiletého dluhopisu americké vlády ustanovil nové roční maximum (2,27 %), což mimo jiné znamená, že tento instrument ztratil za poslední tři týdny na ceně téměř 4 %.

-

Draghimu se práce politiků ani trochu nelíbí

Současnou situaci, kdy jsou akciové trhy silněji než kdy dříve ovlivňovány centrálními bankami, jistě již pocítil každý aktivní investor. Slova šéfů Fedu hltá celá investorská veřejnost, přičemž se snaží analyzovat jakoukoliv nuanci v jejich prohlášeních ohledně dalšího pokračování silně expanzivní monetární politiky.

-

Trhy dluhopisů nervózně vyhlížejí vystoupení šéfa Fedu

Nejen rostoucí akciové trhy, ale i klesající indikátory tržního a kreditního rizika (volatilita a kreditní marže) signalizují, že sázky trhů na to, že bude lépe, rostou. S fenoménem klesajícího rizika je nicméně spojena politika hlavních centrálních bank, které skrze nákupy (především vládních) dluhopisů do své bilance pumpují na trhy aktiv dodatečnou likviditu.

-

„Zakleté“ nemovitosti

Jen obtížně bychom našli člověka, který by se nezajímal o nemovitosti. A třeba o tom ani neví. Bydlení je jednou ze základních potřeb člověka. Většina lidí touží někde bydlet. Ať již ve vlastním bytě či domě anebo musí vzít za vděk pronájmem cizí nemovitosti. Hodně lidí zase bere nemovitost jako investici, respektive jako doplněk portfolia. Rovněž jsou nemovitosti chápány jako základní zabezpečení na stáří.

-

Spořicí účty jsou vhodné pro odkládání peněz na platbu daně

Někteří podnikatelé mohou s blížícím se termínem pro podání daňového přiznání řešit problém nedostatku peněz na uhrazení daně z příjmu. Tyká se především těch, kteří neplatí zálohou daň v průběhu celého roku. Nepříjemnosti však mohou předejít, pokud si každý měsíc odloží 15 % rozdílu z příjmů a výdajů u podnikání.

-

Uzavřít hypotéku s variabilní sazbou při minimálních úrokových sazbách je risk

Rekordně nízké hodnoty variabilních sazeb mohou lákat zájemce o hypotéku. Při volbě mezi fixní a variabilní sazbou by však nikomu neměly uniknout důležité detaily. Jedním jsou aktuální úrokové sazby, druhým pak například klauzule ve smlouvě opravňující banku k automatickému převodu na fixní sazbu.

-

Od ideologie k ekonomii, anebo naopak?

Kudy kam? Východsko z recese/krize/zadlužení zoufale hledají nejen v ODS. Ve Spojených státech volí prezidenta účast hispánců, afroameričaanů a žen. Přijde-li jich dost, socialismus bude pokračovat až na fiskální útes. Daně půjdou vzhůru a ekonomika opět zbrzdí, možná až velmi silně.

-

Když už jsme teď všichni na jedné lodi, mohli bychom popojet?

Klíčovou událostí ve třetím a čtvrtém kvartálu bude totální selhání politiky centrálních bank, které se snažily o vylepšení průzkumů veřejného mínění, vývoje pracovních míst i úrokových sazeb. Seznamte se s důvody, které selhání dokládají.

-

Co čeká českou ekonomiku?

Česká národní banka opět uvolnila měnové podmínky v naší ekonomice. Vláda naopak pokračuje v tažení za nižším schodkem státního rozpočtu. Jak reaguje česká ekonomika na protichůdnost fiskální a monetární politiky? Čeká nás růst nebo prohloubení recese a strašák jménem deflace?

-

Drábek: Do konce roku zůstanou sazby ČNB zřejmě nízko

Čtvrtletní sazba je pro banku jednodušší z pohledu administrativy. Důvod, který nás nakonec vedl k jednoměsíční sazbě, je zvyklost na našem trhu splácet měsíčně, uvedl v rozhovoru Tomáš Drábek.

-

Americké indexy dále ztrácejí

Jestliže krátce po otevření indexy vykazovaly mírnou snahu o udržení včerejších hodnot pak těsně po 16:00, kdy byla oznámena hodnota leading indicators a trhy dosáhly prozatím svého dnešního maxima.

-

Burza v poledne

Burzu dnes srážejí na kolena zahraniční trhy. Nervozita, způsobená napjatou situací na blízkém východě, nedovoluje růst žádnému indexu.

-

Cena rýže razantně roste

Červencový kontraktní měsíc na rýži včera druhý den v řadě otevřel seanci gapem nahoru a v průběhu obchodování se vyšplhal do nejvyšších úrovní od konce ledna.

-

Růst zásob benzínu srazil cenu

V noci ze středy na čtvrtek našeho času vydal Americký ropný institut (API) svou pravidelnou zprávu o stavu ropných zásob ve Spojených státech.

AUTA

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

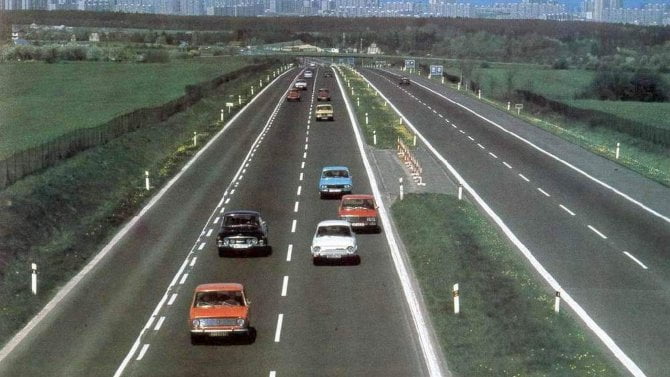

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme